Italia¶

Module¶

The following modules are installed automatically with the Italian localization:

Nume |

Nume tehnic |

Descriere |

|---|---|---|

Italia - Contabilitate |

|

Implicit pachetul de localizare fiscală |

Italia - Facturare electronică |

|

Implementarea facturii electronice |

Italy - Declaration of Intent |

|

Support for the Declaration of Intent (Dichiarazione di Intento) |

Italy - Sale E-invoicing |

|

Sale modifications for E-invoicing |

Italy - Point of Sale |

|

Integration of Odoo PoS with the Italian fiscal printer |

Italia - Rapoarte contabile |

|

Italian reports |

Italy - Bank Receipts (Ri.Ba.) |

|

Generation of Ri.Ba. files from batch payments in Odoo |

Italia - stoc DDT |

|

Documente de transport - Document de transport (DDT) |

Notă

În unele cazuri, cum ar fi atunci când se face upgrade la o versiune cu module suplimentare, este posibil ca modulele să nu fie instalate automat. Orice module lipsă pot fi instalate manual.

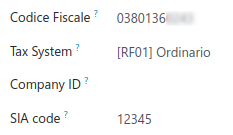

Companie¶

To use all the features of this fiscal localization, the following fields are required on the company record:

Numele companiei

Address: the address of the company

VAT: VAT of the company

Codice Fiscale: the fiscal code of the company

Tax System: the tax system under which the company falls

Configurarea taxelor¶

Multe dintre funcțiile de facturare electronică sunt implementate folosind sistemul fiscal Odoo. Ca atare, taxele trebuie configurate corespunzător pentru a genera corect facturile și a gestiona alte cazuri de utilizare a facturării.

Localizarea italiană conține exemple predefinite de taxe pentru diverse scopuri.

Scutire de impozit¶

Utilizarea taxelor de vânzare care se ridică la zero la sută (0%) este cerută de autoritățile italiene să țină evidența exactă a Tipul de scutire de taxe (Natura) și Referința legii care justifică scutirea operată pe o linie de factură.

Example

Taxa de export în UE poate fi folosită ca referință (0% EU, eticheta facturii 00eu). Acesta poate fi găsit în . Exporturile sunt scutite de TVA și, prin urmare, necesită Exonerare și Referință de lege completată.

Vezi și

Există multe coduri Tex Exemption Kind (Natura) și Law Reference. Asigurați-vă că verificați cea mai recentă versiune disponibilă pentru a obține cele mai recente informații despre:

Notă

Dacă trebuie să utilizați un alt tip de exonerare, mergeți la , selectați o taxă similară, apoi faceți clic pe pictograma roată și selectați Duplicate. În fila Opțiuni avansate, adăugați Exonerare și Referință de lege. Pentru a confirma, faceți clic pe Salvați.

Sfat

Redenumiți taxele dvs. în câmpul Nume în funcție de Exonerare pentru a le diferenția cu ușurință.

Taxare inversă¶

The reverse charge mechanism is a VAT rule that shifts the liability to pay VAT from the supplier to the customer. The customers pay the VAT themselves to the AdE instead. There are different types:

- Taxare inversă internă (pentru vânzări interne)Responsabilitatea TVA este transferată către cumpărător pentru anumite categorii de produse și servicii.

- Taxare inversă externă (pentru vânzări intra-UE)TVA se datorează în țara de livrare sau în țara în care se efectuează serviciul. Atunci când cumpărătorul este el însuși o afacere italiană, atunci UE oferă un mecanism care permite vânzătorului să-și transfere responsabilitatea către cumpărător.

Facturi¶

Reverse-charged customer invoices show no VAT amount, but the AdE requires the seller to specify the Tax Exemption reason and the Law Reference that enable the reverse-charge mechanism. Odoo provides a set of special 0% taxes that can be assigned to each reverse-charged invoice lines, representing the most commonly used configurations.

Facturi vânzător¶

Italian companies subject to reverse charge must send bill details to the AdE.

Notă

Self-reported VAT XML files must be issued and sent to the AdE for reverse charged bills.

Când creați o factură de furnizor, taxele taxare inversă sunt disponibile pentru a fi adăugate în câmpul Taxes. Puteti verifica ce taxe sunt disponibile accesand , puteti vedea ca taxele de 10% Bunuri si 22% Servicii sunt activate, printre altele. Datorită configurației automate a poziției fiscale italiene, acestea sunt activate automat în lista de taxe.

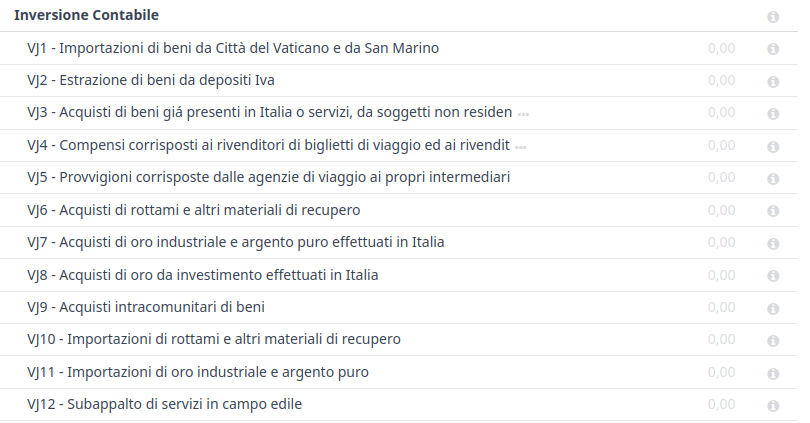

Grilele fiscale¶

The Italian localization has a specific tax grid section for reverse charge taxes. These tax grids are identifiable by the VJ tag, and can be found by going to .

Facturare electronică¶

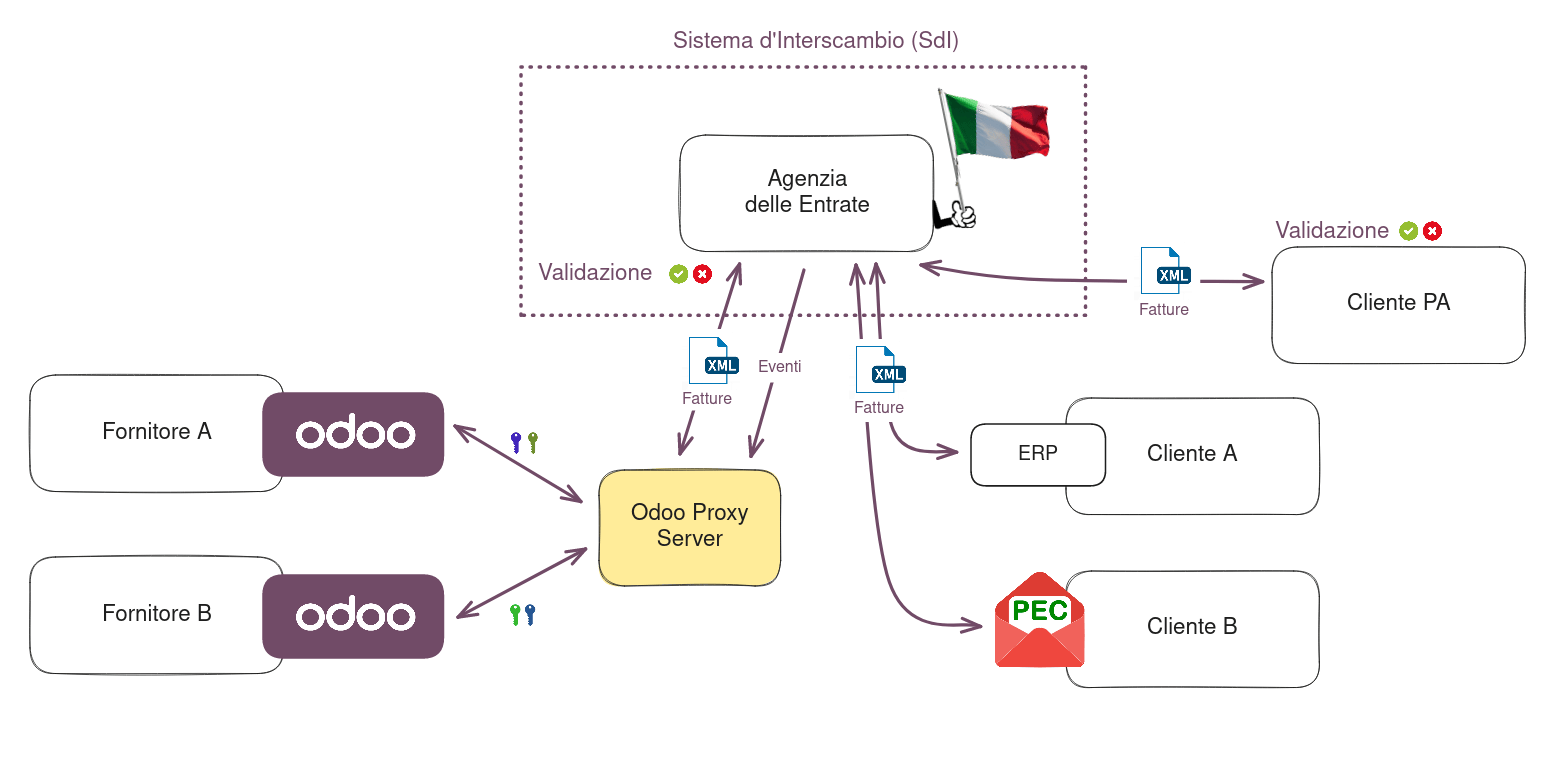

The SdI is the electronic invoicing system used in Italy. It enables the sending and receiving of electronic invoices to and from customers. The documents must be in an XML EDI format called FatturaPA and formally validated by the system before being delivered.

To be able to receive invoices and notifications, the SdI service must be notified that the user’s files need to be sent to Odoo and processed on their behalf. To do so, you must set up Odoo’s Destination Code on the AdE portal.

Go to the Italian authorities portal and authenticate.

Go to the Fatture e Corrispettivi section.

Set the user as Legal Party for the VAT number you wish to configure the electronic address.

În , introduceți Codul de destinație

K95IV18de la Odoo și confirmați.

Demo and production modes¶

Notă

Demo mode is enabled by default and remains active until the option By checking this box, I authorize Odoo to send and receive my invoices through the Sistema di Interscambio (SDI) is enabled in the Fattura Electronica (FatturaPA) section. Once this option is activated, production mode is enabled and cannot be disabled.

Demo mode simulates an environment in which invoices are sent to the government. In this mode, invoices must be manually downloaded as XML files and uploaded to the AdE’s website.

Since files are transmitted through Odoo’s server before being sent to the SdI or received by your database, authorization is required for Odoo to process them. To activate production mode and enable transmission to the SdI, follow these steps:

Make sure the Codice Fiscale field is completed in the Company information.

Go to and scroll to the Italian Electronic Invoicing section.

In the Fattura Electronica (FatturaPA) section, enable the option By checking this box, I authorize Odoo to send and receive my invoices through the Sistema di Interscambio (SDI).

Faceți clic pe Salvați.

Proces¶

The submission of invoices to the SdI for Italy is an electronic process used for the mandatory transmission of tax documents in XML format between companies and the AdE to reduce errors and verify the correctness of operations.

Notă

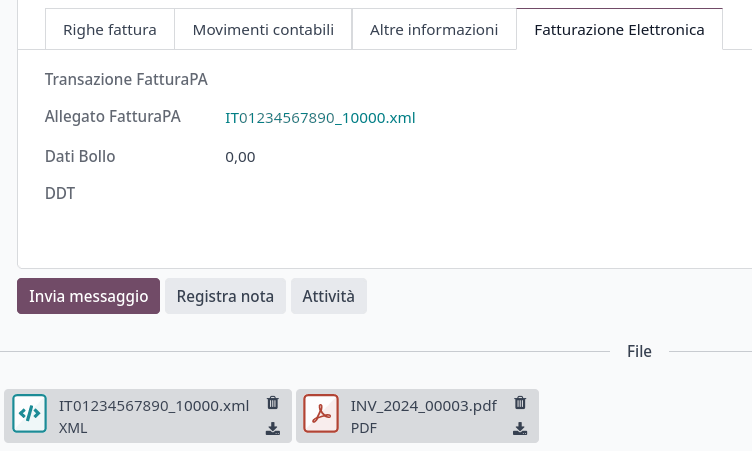

Puteți verifica starea actuală a unei facturi prin câmpul SdI State. Fișierul XML este atașat facturii.

XML documents creation¶

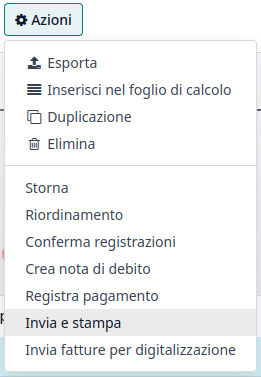

Odoo generates the required XML files as attachments to invoices in the FatturaPA format required

by the AdE. Once the invoices needed are selected, go to Action and click on

Send and Print.

Când se deschide fereastra pop-up, există o selecție de acțiuni care pot fi întreprinse. Generează fișierul XML generează atașamentele.

Fișierul XML, precum și PDF-ul o dată pot fi găsite atașate facturii.

Depunerea la SDI¶

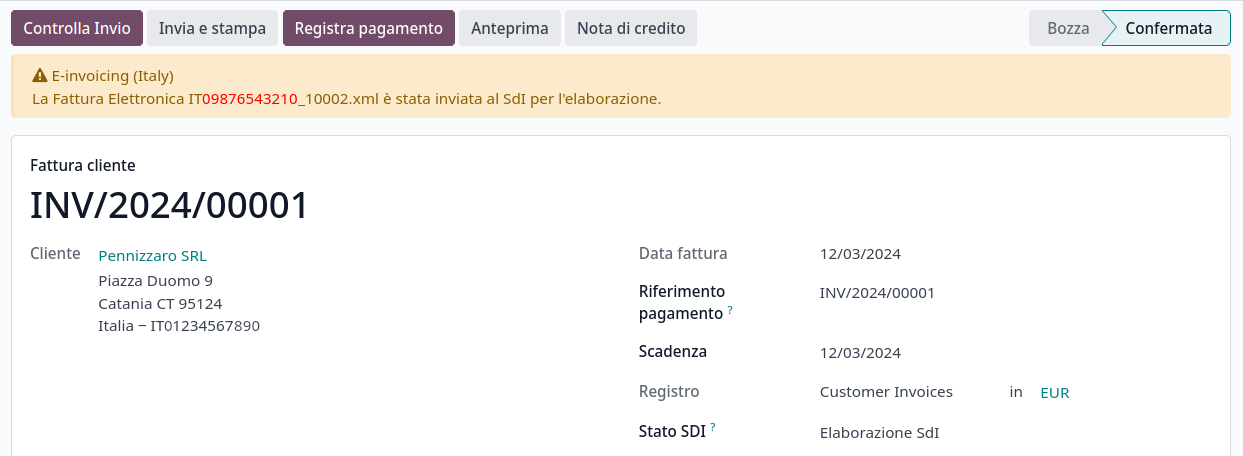

The Send to Tax Agency option in the Send and Print dialog sends the attachment to the Proxy Server, which gathers all requests and then forwards them via a WebServices channel to the SdI. Check the sending status of the invoice through the Check Sending button at the top of the invoice’s view.

Prelucrare de către SDI¶

The SdI receives the document and verifies for any errors. At this stage, the invoice is in the SdI Processing state, as shown on the invoice. The invoice also gets assigned a FatturaPA Transaction number that is shown in the Electronic Invoicing tab. The checks may take variable time, ranging from a few seconds up to a day, depending on the queue of invoices sent throughout Italy.

Acceptare¶

If the document is valid, it is recorded and considered fiscally valid by the AdE, which will proceed with archiving in Substitute Storage (Conservazione Sostitutiva) if explicitly requested on the Agency’s portal.

Atenționare

Odoo does not offer the Conservazione Sostitutiva requirements. Other providers and AdE supply free and certified storage to meet the specifications requested by law.

The SdI Destination Code attempts to forward the invoice to the customer at the

provided address, whether it is a PEC email address or a SdI Destination Code for

their ERP’s WebServices channels. A maximum of 6 attempts are made every 12 hours, so even if

unsuccessful, this process can take up to three days. The invoice status is Accepted by

SDI, Forwarding to Partner.

Possible rejection¶

The SdI may find inaccuracies in the compilation, possibly even formal ones. In this case, the invoice is in the SDI Rejected state. The SdI’s observations are inserted at the top of the Invoice tab. To resolve the issue, it is sufficient to delete the attachments of the invoice, return the invoice to Draft, and fix the errors. Once the invoice is ready, it can be resent.

Notă

Pentru a regenera XML-ul, atât atașamentul XML, cât și raportul PDF trebuie șterse, astfel încât acestea să fie apoi regenerate împreună. Acest lucru asigură că ambele conțin întotdeauna aceleași date.

Forwarding completed¶

Factura a fost livrată clientului; cu toate acestea, puteți trimite o copie clientului în format PDF prin e-mail sau poștă. Starea sa este Acceptat de SDI, livrat partenerului.

If the SdI cannot contact your customer, they may not be registered on the AdE portal. In this case, just make sure to send the invoice in PDF via email or by mail. The invoice is then in the Accepted by SDI, Partner Delivery Failed state.

Tax integration¶

When you receive a vendor bill, either from SdI, from paper or from an imported XML file, the Tax Agency might request that you send some tax information integration back to the SdI. It happens when a transaction that was tax exempt becomes taxable for any reason.

Example

Aici este o listă neexhaustivă:

- În calitate de cumpărător, trebuie să plătiți taxe pe ceea ce cumpărați și să integrați informațiile fiscale. Taxare inversă.

- As a PA business buyer, you have to pay taxes and integrate tax information. Be sure that you replace the 0% Sale Taxes on the vendor bill you received with the correct Split Payment taxes.

- AutoconsumCând, în calitate de proprietar de afaceri, utilizați în schimb un activ pe care l-ați cumpărat pentru afaceri din motive personale, trebuie să plătiți acele taxe pe care le-ați dedus inițial ca cost de afaceri pentru acesta.

Odoo may detect that your vendor bill can be interpreted as a document of a type that needs tax integration, as detailed in the Tipuri de documente section.

Important

Be sure that you replace the 0% Sale Taxes on the vendor bill you received with the ones you’re supposed to pay to the AdE. A button then appears on the top of the single vendor bill form to send them.

Când faceți clic pe butonul Trimiteți integrarea fiscală, este generat un fișier XML cu Tipul documentului corespunzător, atașat facturii și trimis ca pentru facturi.

Tipuri de documente¶

The SdI requires businesses to send customer invoices and other documents through the EDI.

Următoarele coduri Tip de document identifică toate din punct de vedere tehnic diferite cazuri de utilizare în afaceri.

TD01 - invoices¶

This represents the standard domestic scenario for all invoices exchanged through the SdI. Any

invoice that doesn’t fall into one of the specific special cases is categorized as a regular

invoice, identified by the Document Type TD01.

TD02 - down payments¶

Facturile cu plată în avans sunt importate/exportate cu un cod Tip document TDO2 diferit de facturile obișnuite. La importul facturii, se creează o factură obișnuită a furnizorului.

Odoo exportă tranzacțiile ca „TD02” dacă sunt îndeplinite următoarele condiții:

It is an invoice.

Toate liniile de factură sunt legate de liniile de comenzi de vânzări de plată în avans.

TD04 - credit notes¶

It is the standard scenario for all credit notes issued to domestic clients, when we need to

formally acknowledge that the seller is reducing or cancelling a previously issued invoice, for

example, in case of overbilling, incorrect items, or overpayment. Just like invoices, they must be

sent to the SdI, their Document Type TD04

TD07, TD08, TD09 - simplified invoicing¶

Facturile simplificate (TD07), notele de credit (TD08) și notele de debit (TD09) pot fi utilizate pentru a certifica tranzacții interne sub 400 EUR (TVA inclus). Statutul său este același cu cel al unei facturi obișnuite, dar cu mai puține cerințe de informații.

Pentru ca o factură simplificată să fie stabilită, aceasta trebuie să includă:

Customer Invoice reference: unique numbering sequence with no gaps.

Invoice Date: issue date of the invoice.

Company Info: the seller’s full credentials (VAT/TIN number, name, full address).

VAT: the buyer’s VAT/TIN number (on the partner form).

Total: totalul suma (TVA inclus) a facturii.

În EDI, Odoo exportă facturile simplificate dacă:

It is a domestic transaction (i.e., the partner is from Italy).

Your company’s required fields (VAT Number or Codice Fiscale, Fiscal Regime, and full address) are provided.

The partner’s address is not fully specified (i.e., it misses the City or the ZipCode).

Valoarea totală a TVA-ului inclus este mai puțin decât 400 EUR.

Notă

Pragul de 400 EUR a fost definit în decretul din 10 mai 2019 în Gazzetta Ufficiale. Vă sfătuim să verificați valoarea oficială curentă.

TD16 - internal reverse charge¶

Internal reverse charge transactions (see Scutire de impozit and

Taxare inversă) are exported as TD16 if the following conditions are

met:

It is a vendor bill.

It has at least one tax on the invoice lines that targets one of these tax grids:

VJ6,VJ7,VJ8,VJ12,VJ13,VJ14,VJ15,VJ16,VJ17

TD17 - buying services from abroad¶

Atunci când cumpără servicii din țări UE și non-UE, vânzătorul străin facturează un serviciu cu un preț exclus TVA, deoarece acesta nu este impozabil în Italia. TVA-ul este plătit de cumpărător în Italia.Atunci când cumpără servicii din țări UE și non-UE, vânzătorul străin facturează un serviciu cu un preț exclus TVA, deoarece acesta nu este impozabil în Italia. TVA-ul este plătit de cumpărător în Italia.

Within the EU: the buyer integrates the invoice received with the VAT information due in Italy (i.e., vendor bill tax integration).

Non-UE: cumpărătorul își trimite o factură (adică, autofacturare).

Odoo exportă o tranzacție ca „TD17” dacă sunt îndeplinite următoarele condiții:

It is a vendor bill.

It has at least one tax on the invoice lines that targets the tax grid VJ3.

Toate liniile de factură fie au Servicii ca produse, fie o taxă cu Servicii ca domeniu fiscal.

TD18 - buying goods from EU¶

Facturile emise în UE urmează un format standard, prin urmare este necesară doar o integrare a facturii existente.

Odoo exportă o tranzacție ca „TD18” dacă sunt îndeplinite următoarele condiții:

It is a vendor bill.

The partner is from an EU country.

It has at least one tax on the invoice lines that targets the tax grid VJ9.

Toate liniile de factură fie au Consumabil ca produse, fie o taxă cu Bunuri ca sfera fiscală.

TD19 - buying goods from VAT deposit¶

Cumpărați bunuri de la un furnizor străin, dar bunurile sunt deja în Italia într-un depozit de TVA.

From the EU: the buyer integrates the invoice received with the VAT information due in Italy (i.e., vendor bill tax integration).

Non-UE: cumpărătorul trimite o factură către șiși (adică, autofacturare).

Odoo exportă o tranzacție ca „TD19” dacă sunt îndeplinite următoarele condiții:

It is a vendor bill.

It has at least one tax on the invoice lines that targets the tax grid VJ3.

Toate liniile de factură fie au Consumabile ca produse, fie o taxă cu Bunuri ca sfera fiscală.

TD24 - deferred invoices¶

Factura amânată este o factură care este emisă la un moment ulterior decât vânzarea de bunuri sau prestarea de servicii. O factură amânată trebuie să fie emisă cel târziu în a 15-a zi a lunii următoare livrării vizate de document.

De obicei, este o factură sumară care conține o listă de vânzări multiple de bunuri sau servicii efectuate în cursul lunii. Companiei i se permite să grupeze vânzările într-o o singură factură, emisă în general la sfârșitul lunii în scopuri contabile. Facturile amânate sunt implicite pentru angrosistii care au clienți recurenți.

Dacă mărfurile sunt transportate de un transportator, fiecare livrare are asociat un Documento di Transporto (DDT) sau un Document de transport. Factura amânată trebuie să indice detaliile tuturor informațiilor DDT-uri pentru o urmărire mai bună.

Notă

E-invoicing of deferred invoices requires the l10n_it_stock_ddt module. In this case, a dedicated Document Type TD24 is

used in the e-invoice.

Odoo exportă tranzacțiile ca „TD24” dacă sunt îndeplinite următoarele condiții:

It is an invoice.

Este asociat cu livrările ale căror DDT-uri au o dată diferită decât data emiterii facturii.

TD28 - San Marino¶

Facturi¶

San Marino și Italia au acorduri speciale privind operațiunile de facturare electronică. Ca atare, facturile urmează regulile obișnuite de taxare inversă. Puteți utiliza Tipul de document corespunzător, în funcție de tipul facturii: TD01, TD04, TD05, TD24, TD25. Cerințele suplimentare nu sunt aplicate de Odoo. Cu toate acestea, utilizatorului i se solicită de către Stat să:

Select a tax with the Tax Exemption Kind set to

N3.3.Use the generic SdI Destination Code

2R4GTO8.

Factura este apoi direcționată de către un birou dedicat din San Marino către afacerea corectă.

Facturi vânzător¶

When a paper bill is received from San Marino, any Italian company must submit that invoice

to the AdE by indicating the e-invoice’s Document Type field with the special value

TD28.

Odoo exportă o tranzacție ca „TD28” dacă sunt îndeplinite următoarele condiții:

It is a vendor bill.

It has at least one tax on the invoice lines that targets the tax grids VJ.

Țara partenerului este San Marino.

Public administration businesses (B2G)¶

PA businesses are subjected to more control than private businesses as they handle public money coming from taxpayers. The EDI process adds some steps to the regular one, as PA businesses can accept or refuse invoices.

Notă

PA businesses have a 6-digit long Destination Code, also called CUU, that is mandatory, PEC address cannot be used in this case.

CIG, CUP, DatiOrdineAcquisto¶

Pentru a asigura trasabilitatea efectivă a plăților de către administrațiile publice, facturile electronice emise către administrațiile publice trebuie să conțină:

The CIG, except in cases of exclusion from traceability obligations provided by law n. 136 of August 13, 2010.

CUP, în cazul facturilor aferente lucrărilor publice.

If the XML file requires it, the AdE can only proceed payments of electronic invoices when the XML file contains a CIG and CUP.

Notă

CUP și CIG trebuie incluse în unul dintre tag-urile XML DatiOrdineAcquisto, DatiContratto, DatiConvenzione, DateRicezione sau DatiFattureCollegate.

Acestea corespund elementelor denumite CodiceCUP și CodiceCIG din fișierul XML al facturii electronice, al cărui tabel poate fi găsit pe site-ul guvernamental <http://www.fatturapa.gov.it/> `_.

Split payment¶

The Split Payment mechanism behaves much like Taxare inversă.

Example

When an Italian company bills a PA business - for example, cleaning services for a public building - the PA business self-reports the VAT to the Tax Agency themselves, and the vendor just has to select the appropriate tax with the right Tax Exemption for their invoice lines.

The specific Scissione dei Pagamenti fiscal position is available to deal with partners belonging to the PA.

Proces¶

Qualified electronic signature¶

Invoices and bills intended for the PA must include a qualified electronic signature when submitted through the SdI. This signature is automatically applied in the XAdES format when the invoice’s partner has a 6-digit long Destination Code (which indicates a PA business).

Notă

When such an invoice is transmitted to the Tax Agency, the generated .xml file is signed on the

Odoo servers, returned to the database, and attached to the invoice automatically.

Acceptance or refusal¶

After receiving the invoice through the SdI, the PA business has 15 days to accept the invoice. If it does, then the process ends here. If the PA business refuses the invoice, it is still considered valid once it is accepted by the SdI. You then have to issue a credit note to compensate and send it to the SdI.

Expired terms¶

If the PA business doesn’t reply within 15 days, you need to contact the PA business directly, sending them both the invoice and the received deadline notification by email. You can make an arrangement with them and manually set the correct SdI State on your invoice.

Point of sale fiscal printers¶

Atenționare

Fiscal printers are distinct from ePOS printers. The IP address for a fiscal printer should not be entered in the ePOS IP address settings.

Reglementările fiscale impun utilizarea dispozitivelor RT certificate, cum ar fi imprimante RT sau servere RT, pentru a asigura chitanțe de vânzare conforme și comunicarea securizată cu Autoritatea Fiscală. Aceste dispozitive transmit automat datele fiscale zilnic. Imprimantele RT, proiectate pentru terminale POS individuale, gestionează tranzacțiile, tipăresc chitanțe și raportează autorităților, asigurând integritatea datelor și conformitatea.

Modul de simulare¶

Atenționare

Deoarece modul de simulare trimite date către autorități, acesta ar trebui activat doar la începutul procesului de configurare a imprimantei. Odată ce imprimanta este comutată în modul de producție, nu poate fi readusă în modul de simulare.

Pentru a testa configurația imprimantei fiscale cu Odoo, configurați imprimanta fiscală în modul de simulare după cum urmează:

Asigurați-vă că imprimanta fiscală este setată în starea sa implicită: imprimanta pornită, ciclul de pornire finalizat și nicio tranzacție în curs.

Tastați

3333.Apăsați Chiave. Ecranul afișează Scelta Funzione.

Tastați

14. Ecranul afișează Apprendimento.Tastați

62. Ecranul afișează Simulazione.Pentru a schimba no în si, apăsați X.

Pentru a confirma, apăsați Contante.

Apăsați Chiave.

Pentru a configura imprimanta pentru producție, repetați pașii de mai sus.

Notă

Pentru a testa configurația imprimantei, dispozitivul fizic trebuie mai întâi obținut și înregistrat la autoritățile relevante.

Configurarea imprimantei pentru a funcționa cu Odoo¶

Imprimantele fiscale sunt destinate să funcționeze doar în rețeaua locală. Aceasta înseamnă că imprimanta și dispozitivul care rulează Odoo Point of Sale trebuie să fie conectate la aceeași rețea.

Imprimantele fiscale sunt configurate în mod obișnuit să utilizeze HTTP în mod implicit. Pentru a asigura compatibilitatea cu Odoo, setările trebuie actualizate pentru a activa suportul HTTPS pe imprimantă. Acest lucru poate fi făcut folosind fie software-ul de configurare EpsonFPWizard, fie tastatura conectată la imprimantă.

Pentru a configura imprimanta fiscală folosind tastatura, urmați acești pași:

Asigurați-vă că imprimanta fiscală este setată în starea sa implicită: imprimanta pornită, ciclul de pornire finalizat și nicio tranzacție în curs.

Tastați

3333.Apăsați Chiave. Ecranul afișează Scelta Funzione.

Tastați

34. Ecranul afișează Web Server.Apăsați Contante de 3 ori până când ecranul afișează Web Server: SSL.

Pentru a schimba valoarea

0în1, apăsați X.Pentru a confirma, apăsați Contante de 3 ori.

Apăsați Chiave.

Apoi, conectați-vă la imprimantă cu dispozitivul care rulează Odoo Point of Sale pentru ca acesta să recunoască certificatul imprimantei.

Pentru a aproba și instala certificatul imprimantei, urmați acești pași:

Accesați imprimanta deschizând un browser web și introducând

https://<ip-imprimantei-dvs>în bara de adrese. Apare un mesaj de securitate Avertisment: Risc potențial de securitate în față.Faceți clic pe Avansat pentru a afișa opțiunile de aprobare a certificatului.

Faceți clic pe Continuați pentru a valida certificatul.

Apoi, pentru a vă asigura că Odoo Point of Sale este configurat cu imprimanta fiscală, mergeți la . În secțiunea Dispozitive conectate, adăugați adresa IP în Adresa IP a imprimantei fiscale italiene și activați Utilizați HTTPS.

Ri.Ba. (Ricevuta Bancaria)¶

Ri.Ba. is a payment method widely used in Italy where vendors request payments through their bank, which forwards the request to the customer’s own bank and takes responsibility for the collection. This enables payment automation and reduces risks for the vendor.

Vânzătorul încarcă în general un fișier text cu format fix cu lista plăților pe portalul web al băncii.

Notă

Ri.Ba. are exclusively for domestic payments in Italy. For recurring international payments, please use SEPA Direct Debt (SDD)

Configurare¶

Verificați că modulul

l10n_it_ribaeste instalat.Go to and select the company that will use Ri.Ba..

Completați Codul SIA necesar.

Notă

Codul SIA identifică întreprinderile din rețeaua bancară italiană și este utilizat pentru a primi bani prin metode de plată specifice. Constă dintr-o literă și patru cifre (de exemplu, T1234) și poate fi găsit de obicei pe portalul băncii sau obținut prin contactarea băncii.

Asigurați-vă că contul bancar al companiei are un IBAN italian.

Vezi și

Cum să configurați Conturile bancare

Acceptați Ri.Ba. pentru facturile dvs.¶

Payments of type Ri.Ba. can be registered from the Invoices ().

Important

Asigurați-vă că factura dvs. implică un partener care are un cont bancar cu un IBAN italian.

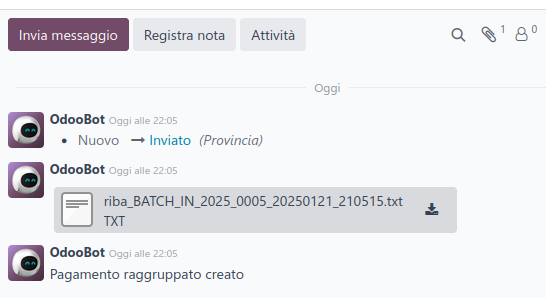

Apoi, toate plățile trebuie grupate într-o Plată în lot.

Vezi și

Once you press the Validate button for the Batch Payment, the Ri.Ba. file is generated and attached to the Batch Payment, so you can download it and upload it through your bank’s web portal.