Australia¶

Módulos¶

Nombre |

Nombre técnico |

Descripción |

|---|---|---|

Australia - Contabilidad |

|

El módulo de contabilidad básico para la localización australiana. Se instala de manera automática cuando se selecciona el paquete de localización fiscal de Australia. Este módulo también instala el módulo Transferencia de crédito ABA. |

Reportes australianos - Contabilidad |

|

Agrega el reporte anual de pagos imponibles (TPAR, por sus siglas en inglés) y la declaración de actividad empresarial (BAS, por sus siglas en inglés). Se instala de forma automática al seleccionar el paquete de localización fiscal de Australia. |

Australia - Nómina |

|

El módulo base de nómina para la localización australiana. |

Australia - Nómina con Contabilidad |

|

Contiene la información de contabilidad necesaria para las reglas de nómina australianas. Se instala de forma automática cuando se activa la opción Asientos de nómina. |

Nómina con Employment Hero |

|

Sincroniza todos los pagos de nómina desde Employment Hero con los asientos contables de Odoo. |

Nota

No puedes desactivar la autenticación de dos factores (2FA) si usas la localización fiscal australiana, ya que el gobierno australiano la exige.

Contabilidad¶

Impuestos e Impuesto sobre bienes y servicios¶

En Australia, la tasa estándar de los impuestos sobre bienes y servicios (GST) es del 10%, pero existen distintas tasas y exenciones para ciertas categorías.

Nota

Los impuestos afectan el reporte BAS.

Mapeo de impuestos¶

Dentro de la localización australiana, los nombres de los impuestos incluyen el tipo impositivo como una parte integral de sus convenciones de nomenclatura. A pesar del gran número de impuestos configurados en Odoo, sus tasas son similares la mayoría del tiempo (0% o 10%).

Impuestos de venta GST¶

Los impuestos de venta GST que están disponibles en Odoo se muestran a continuación.

Nombre del GST |

Descripción |

Etiqueta en las facturas |

|---|---|---|

10% GST |

GST Sales |

10% GST |

0% EX |

GST gratis en ventas de exportación |

0% GST Free |

0% F |

Ventas libres de GST |

0% Exempt |

0% INP |

Input Taxed Sales |

0% ventas sujetas a IVA |

100% Adj |

Esto es para un ajuste, las cantidades se pueden modificar para ajustarse a sus necesidades |

Tax Adjustments (Sales) |

Impuesto de compra GST¶

Los impuestos de compra GST disponibles en Odoo se muestran a continuación.

Nombre del GST |

Descripción |

Etiqueta en las facturas |

|---|---|---|

10% GST |

GST Purchases |

10% GST |

10% C |

Capital Purchases |

10% compras de capital |

10% INP |

Purchases for Input Taxed Sales |

10% Compras para ventas sujetas a IVA |

10% PRIV |

Compras para uso privado o no deducible |

10% Compras para uso privado |

0% F |

Compras libres de GST |

0% GST Free |

0% TPS |

Purchase (Taxable Imports) - Tax Paid Separately |

0% GST pagado por separado |

100% ONLY |

GST Only on Imports |

GST Only on Imports |

100% Adj |

Tax Adjustments (Purchases) |

Tax Adjustments (Purchases) |

100% DGST |

Responsabilidad diferida de GST |

100% DGST |

No ABN |

Tax Withheld for Partners without ABN |

Retención de impuestos por no ABN |

PAYGW - W3 |

Otras cantidades retenidas (excluyendo cualquier cantidad que se muestre en W2 o W4) |

Otras cantidades retenidas (W3) |

Variantes¶

Las empresas de ciertas industrias deben reportar los pagos efectuados a los subcontratistas de servicios relevantes durante el ejercicio. Odoo combina el uso de los impuestos y las posiciones fiscales para reportar estos pagos en el TPAR. Odoo cuenta con dos variantes de los principales impuestos de compra para cumplir con las obligaciones del TPAR, pero están inactivos de forma predeterminada.

Example

Para el impuesto de GST del 10% las variantes son:

Nombre del impuesto |

Descripción |

Reportes afectados |

Estado predeterminado |

|---|---|---|---|

10% GST |

Impuesto de GST del 10% predeterminado |

BAS |

Activo |

10% GST TPAR |

Variante TPAR del impuesto, si el contratista brindó un ABN |

BAS

TPAR

|

Inactivo |

10% GST TPAR NO ABN |

Variante TPAR del impuesto, si el contratista no brindó un ABN |

BAS

TPAR

|

Inactivo |

GST diferido¶

Odoo permite que las empresas que trabajen bajo el esquema Impuesto Diferido para Bienes y Servicios automaticen sus flujo GST diferidos.

Configuración¶

Es recomendable:

Vaya a y configure la Periodicidad de la declaración de impuestos como mensual (= BAS mensual).

Cree un nuevo diario para guardar todos los asientos diferidos GST en y al configurarlo seleccione Varios como el Tipo.

De forma predeterminada, las empresas australianas tienen disponibles un impuesto (100% DGST, inactivo por defecto) y una cuenta (21340 Deferred GST Liability). Para activar el impuesto vaya a , busque el nombre 100% DGST (elimine el filtro predeterminado si es necesario) y haga clic en el botón Activar.

Flujo¶

1. Importar bienes: orden de compra y factura de proveedor¶

Al importar bienes de otros países ahora es posible diferir la responsabilidad GST para empresas en el esquema DGST. En la orden de compra, seleccione el impuesto 0% TPS (impuesto pagado por separado) para líneas de la orden relevantes.

2. Registrar el balance DGST en el reporte BAS¶

Cuando la Oficina de Impuestos de Australia (ATO) recibe notificación de manera electrónica de la responsabilidad agregada de la empresa por parte del Sistema de Carga Integrado (ICS por sus siglas en inglés), el balance GST diferido durante el mes previo estará disponible en el portal BAS de ATO.

Importante

Odoo todavía no obtiene el balance DGST de manera automática de ATO, por lo que se necesita crear un asiento de forma manual con la cantidad de la responsabilidad. Le recomendamos usar un diario nuevo para esto, ya que los diferimientos serán recurrentes.

Vaya a . En la primera línea del asiento de diario, agregue la Cuenta 21340 Deferred GST Liability y el balance GST diferido como un Crédito. Para resumir el ejemplo anterior, cargamos $2,000 y guardamos.

Se crea una línea autorregulada, junto con asientos de diario para asignas de los valores correctos en la Tabla de impuestos BAS. Las secciones G11, G18, 7A Y SOLO se actualizan de forma correcta.

Después de publicar el asiento de diario, el reporte BAS muestra los valores correctos para cada sección, junto con la compensación DGST.

Reportes¶

Estado de actividad empresarial (BAS, por sus siglas en inglés)¶

El ** reporte BAS** es un requisito muy importante para declarar los impuestos de las empresas registradas para el GST en Australia. El BAS se usa para reportar y remitir varios impuestos a la ATO. Con la función BAS de Odoo, las empresas pueden reportar lo siguiente:

GST

PAYG tax withheld

DGST

Puede acceder al reporte desde el tablero de contabilidad si hace clic en Reporte BAS (AU) en la sección Operaciones varias.

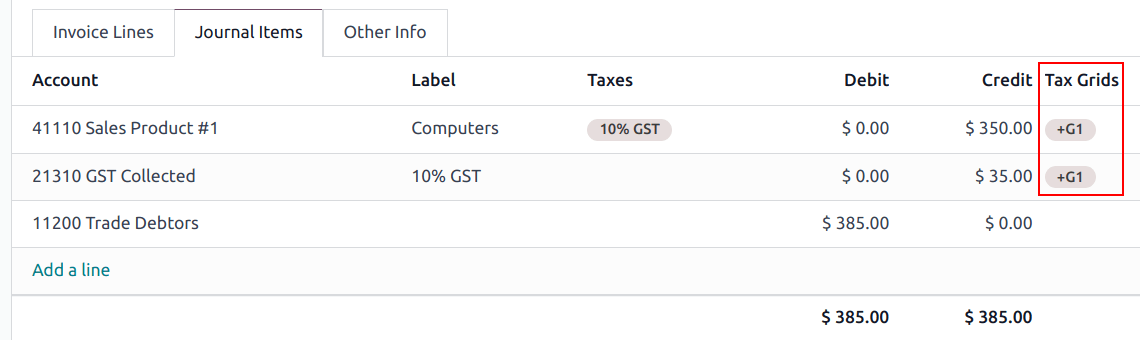

Las cantidades base y de impuestos se toman de la tabla de impuestos preconfigurada en el sistema. La tabla de impuestos también se puede configurar de forma manual para cualquier caso de uso especial de GST (por ejemplo, impuesto de igualación del vino). Una vez que haya configurado el impuesto de cada cuenta, el sistema acomoda los apuntes contables en la categoría de impuestos correcta de forma automática. De esta forma se asegura que el reporte BAS es correcto y refleja las actividades financieras de la empresa.

Además de las secciones GST, el reporte BAS también incluye los componentes retenidos del impuesto PAYG (W1 a W5 y summary, section 4). Esta integración asegura que todos los impuestos retenidos en relación con la nómina se capturan y están reflejados en el reporte.

El módulo incluye reglas que facilitan el cálculo automático de impuestos para los tipos W1 a W5. Consulte la sección Nómina, allí encontrará un tutorial detallado y más información sobre el proceso para calcular estos impuestos.

Cierre¶

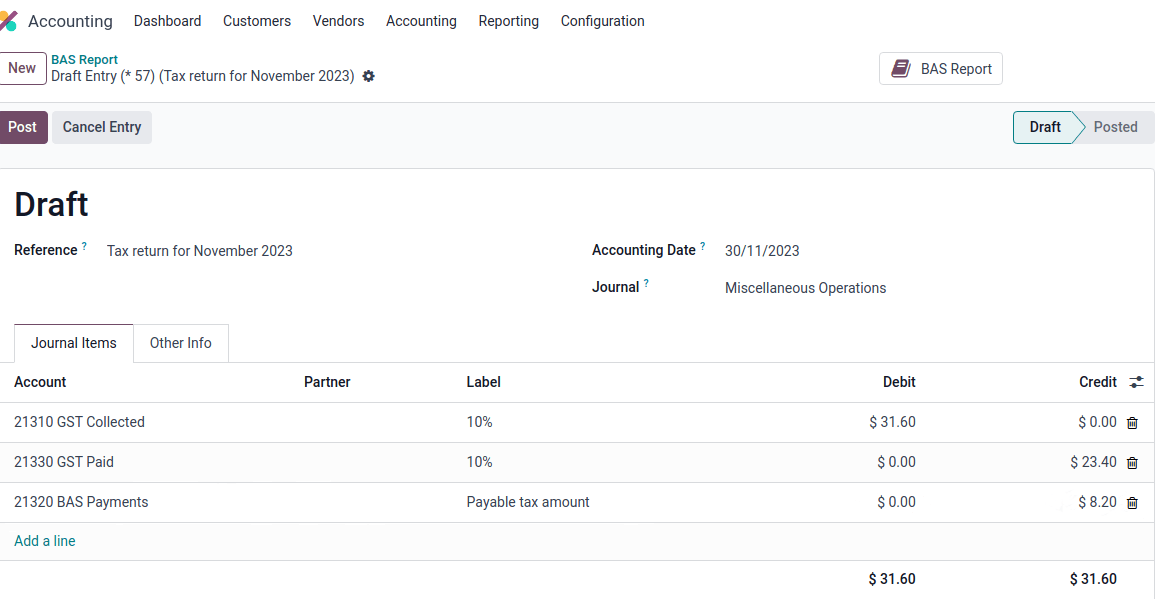

Cuando se tenga que presentar la declaración de impuestos ante la ATO haga clic en Asiento de cierre. El periodo de retorno de impuestos se puede configurar en . La fecha de inicio del periodo de declaración de impuestos también se puede definir en el reporte en sí con el botón de periodo ( periodo año).

Consulta

Nota

Odoo utiliza el trimestre natural en lugar del trimestre fiscal australiano, lo que significa que de julio a septiembre es el tercer trimestre en Odoo.

Antes de cerrar un asiento por primera vez, debe configurar las cuentas predeterminadas GST payable account y GST receivable account. Aparecerá una notificación que redirigirá al usuario a la configuración del grupo de impuestos.

Ya que haya configurado las cuentas GST payable y GST receivable, el reporte BAS genera un asiento de cierre de diario de manera automática, que equilibra el saldo GST con la cuenta de compensación GST.

El balance entre GST receivable y payable se realiza contra la cuenta de compensación de impuestos definida en el grupo de impuestos. La cantidad a pagar o por recibir de la ATO se puede conciliar con un estado de cuenta bancario.

Importante

El reporte BAS no se envía directamente a la ATO. Odoo ayudará a calcular de forma automática los valores necesarios para cada sección, con la posibilidad de auditarlos para entender mejor los números. Las empresas pueden copiar estos valores e ingresarlos en el portal de la ATO.

Reporte anual de pago de impuestos (TPAR)¶

Odoo permite que las empresas reporten los pagos que hicieron a contratistas y subcontratistas durante el ejercicio fiscal. Para ello, es necesario generar un TPAR. Si no está seguro si su empresa necesita este reporte, consulte la página web sobre el TPAR de la ATO.

Para encontrar el TPAR, vaya a .

Configuración¶

Primero es necesario que le asignes posiciones fiscales a tus proveedores antes de generar las facturas para actualizar el TPAR. Para ello, ve a , elige un proveedor y configura la posición fiscal en la pestaña Ventas y compras.

Se aplicará el mapeo correcto de impuestos a las facturas del proveedor según la posición fiscal seleccionada.

El TPAR incluye la siguiente información sobre los proveedores:

ABN

Total GST (el total pagado de impuestos)

Gross Paid (las cantidades se muestran después de que una factura de proveedor se haya marcado como pagada)

Tax Withheld (se muestra si el proveedor está registrado con una posición fiscal configurada como TPAR without ABN)

Puede exportar el TPAR en varios formatos: PDF, XLSX y TPAR.

Aviso de pago¶

Un aviso de pago es un documento que se usa como prueba de pago a una empresa. En Odoo están disponibles en . Seleccione los pagos y haga clic en .

Facturación electrónica¶

Peppol¶

Odoo cumple con los requisitos PEPPOL de Australia. Puede configurar sus clientes y proveedores en o , seleccione la pestaña Contabilidad y configure la sección Facturación electrónica como sea necesario.

Importante

Al validar una factura o nota de crédito para un contacto en la red PEPPOL se descargará un archivo XML que puede subirse manualmente a su red PEPPOL. Odoo está en proceso para volverse un punto de acceso para la región ANZ.

Archivos ABA para pagos en lote¶

Un archivo ABA es un formato digital desarrollado por la Asociación Bancaria Australiana. Está diseñado para facilitar el pago por lotes de los clientes de las empresas, pues solo deben subir un archivo desde su software de gestión empresarial.

La ventaja principal de usar archivos ABA es mejorar la eficacia de los procesos de pago y conciliación. Para lograr esto es necesario consolidar varios pagos en un solo archivo para procesarlos por lotes, luego podrá enviarlos a todos los bancos australianos.

Configuración¶

Pagos por lotes¶

Vaya a y active los Pagos por lote.

Diario bancario¶

Vaya a y seleccione el diario Banco. Ingrese el número de cuenta, haga clic en Crear y editar… y complete los siguientes campos:

Banco

BSB

Titular de la cuenta

Después, active la opción Enviar dinero y haga clic en Guardar y cerrar.

Nota

Usar el campo Moneda es opcional.

Vaya a la sección ABA de la pestaña Asientos contables y complete los siguientes campos:

BSB: Use el código BSB de la cuenta bancaria para completar este campo.

Código de institución financiera: La abreviatura oficial de 3 letras del banco (por ejemplo,

WBCpara Westpac).Supplying User Name: El número de 6 dígitos que le proporciona el banco. Póngase en contacto con su banco o consulte su sitio web si lo desconoce.

APCA Identification Number: El número de 6 dígitos que le proporciona el banco. Póngase en contacto con su banco o consulte su sitio web si lo desconoce.

- Incluir transacciones autorreguladas: Al seleccionar esta opción agregará una transacción adicional

«autorregulada» al final del archivo ABA, algunos bancos la necesitan.

Cuentas bancarias de clientes y proveedores¶

Vaya a o a y seleccione un cliente o proveedor. Abra la pestaña Contabilidad y, en la sección Cuentas bancarias, haga clic en Agregar una línea para completar la siguiente información:

Número de cuenta

Banco

BSB

Titular de la cuenta

Después, active la opción Enviar dinero y haga clic en Guardar y cerrar.

Generar un archivo ABA¶

Para generar un archivo ABA cree una factura de proveedor, confírmela y asegúrese de que la información bancaria del proveedor sea correcta.

Después, haga clic en Pagar en la factura de proveedor y seleccione, para los siguientes campos:

Diario: Banco

Método de pago: ABA Credit Transfer

Cuenta bancaria del destinatario: El número de cuenta del proveedor

Una vez que haya creado los pagos, vaya a . Marque las casillas de los pagos que se deben incluir en el lote y después haga clic en Crear lote. Verifique que toda la información sea correcta y haga clic en Validar. Después de esto, el archivo ABA estará disponible en el chatter, a la derecha de la pantalla.

Después de subir el archivo al portal de su banco, una línea de transacción ABA aparecerá en sus actualizaciones bancarias en la siguiente iteración de notificaciones. Usted necesitará conciliarlo contra el pago por lote hecho en Odoo.

Funciones específicas del sector¶

Envíos con Starshipit¶

Starshipit es un operador de servicios de envío que facilita la integración de transportistas de la región de Australasia con Odoo. Consulte la documentación de Starshipit para más información.

Consulta

Soluciones para comprar ahora y pagar después.¶

Las soluciones de compre ahora y pague después son métodos de pago muy usados en Australia para tiendas en línea. Algunas de estas soluciones están disponibles con los proveedores de pago Stripe y AsiaPay.

Terminales de PdV¶

Para establecer una conexión directa entre Odoo y una terminal de punto de venta en Australia necesitará una terminal de pago Stripe. Odoo es compatible con la solución de pago EFTPOS en Australia.

Nota

No necesita una terminal de pago Stripe para usar Odoo como su sistema de punto de venta principal. Sin embargo, si no usa una, las personas que trabajen en la caja tendrán que ingresar la cantidad final de pago en la terminal de forma manual.