Italie¶

Configuration¶

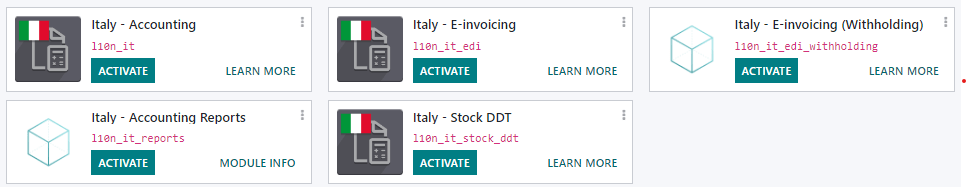

Installez les modules suivants pour obtenir toutes les fonctionnalités de la localisation italienne :

Nom |

Nom technique |

Description |

|---|---|---|

Italie - Comptabilité |

|

Le package de localisation fiscale par défaut |

Italie - Facturation électronique |

|

Implémentation de la facturation électronique |

Italie - Facturation électronique |

|

Retenue sur facture électronique |

Italie - Rapports comptables |

|

Rapports nationaux |

Italy - Stock DDT |

|

Documents de transport - Documento di Trasporto (DDT) |

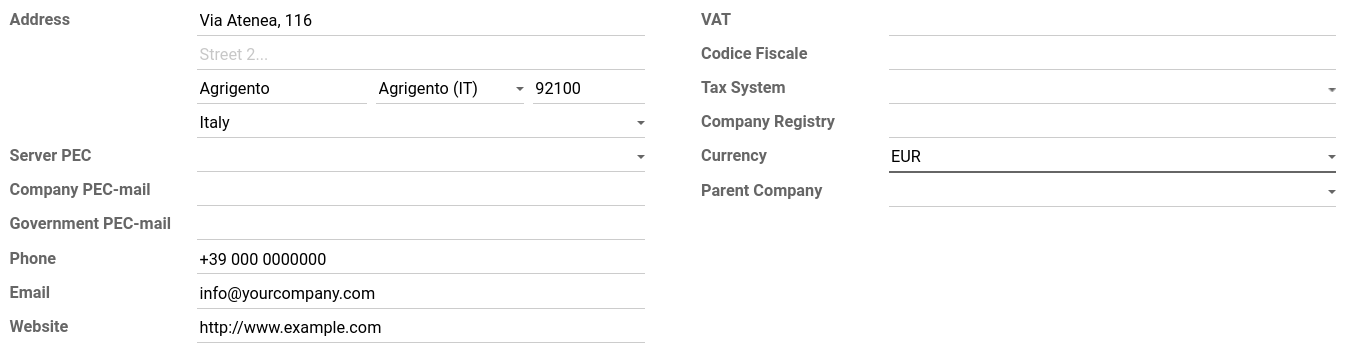

Informations relatives à l’entreprise¶

La configuration des informations relatives à l’entreprise vous permet de correctement configurer la base de données de la comptabilité. Pour ajouter des informations, allez aux et dans la section Sociétés, cliquez sur Mettre à jour les informations. Complétez alors les champs suivants :

Adresse : l’adresse de la société ;

TVA : le numéro de TVA de la société ;

Codice Fiscale : le code fiscal de la société ;

Système fiscal : le système fiscal de la société ;

Facturation électronique¶

Le SdI est le système de facturation électronique utilisé en Italie. Il permet d’envoyer des factures électronique aux clients et de les recevoir. Les documents doivent être au format XML et officiellement validés par le système avant d’être livrés.

Pour pouvoir recevoir des factures et des notifications, le service SdI doit être informé que les fichiers de l’utilisateur doivent être envoyés à Odoo et traités en son nom. Pour ce faire, vous devez configurer le Codice Destinatario d’Odoo sur le portail de l”Agenzia Delle Entrate.

Allez à https://ivaservizi.agenziaentrate.gov.it/portale/ et connectez-vous ;

Allez à la section ;

Définissez l’utilisateur comme Partie légale pour le numéro de TVA dont vous souhaitez configurer l’adresse électronique ;

Dans , saisissez le Codice Destinatario d’Odoo

K95IV18et confirmez.

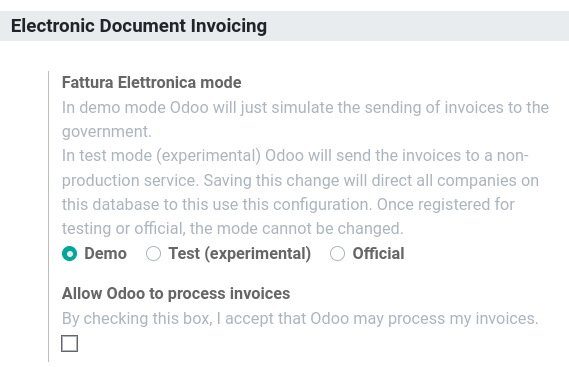

Échange de données informatisé (EDI)¶

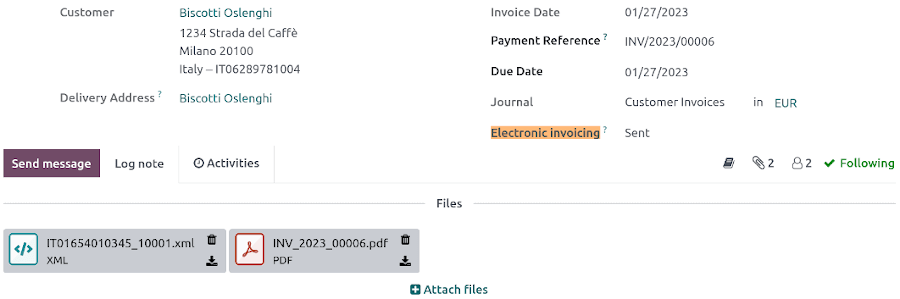

Odoo utilise le format EDI FatturaPA pour la localisation italienne, qui est activé sur les journaux par défaut lors de l’installation. Lorsque l”autorisation de traitement des fichiers a été accordée, toutes les factures clients et factures fournisseurs sont envoyées automatiquement.

Note

Vous pouvez activer la facturation électronique pour d’autres journaux de ventes et d’achats que ceux par défaut.

Vous pouvez vérifier le statut actuel d’une facture dans le champ Facturation électronique. Le fichier XML se trouve dans le chatter de la facture.

Pour plus d'infos

Configuration des taxes¶

De nombreuses fonctionnalités de facturation électronique sont mises en œuvre en utilisant le système fiscal d’Odoo. Il est donc très important que les taxes sont correctement configurées afin de générer des factures correctement et de gérer d’autres cas d’utilisation de facturation. Par exemple, des configurations spécifiques sont requises pour le type de taxes d”autoliquidation. Dans le cadre d’une autoliquidation, le vendeur ne facture pas la TVA au client, mais le client paie la TVA lui-même à son gouvernement. Il existe deux types principaux :

Autoliquidation externe¶

Factures clients¶

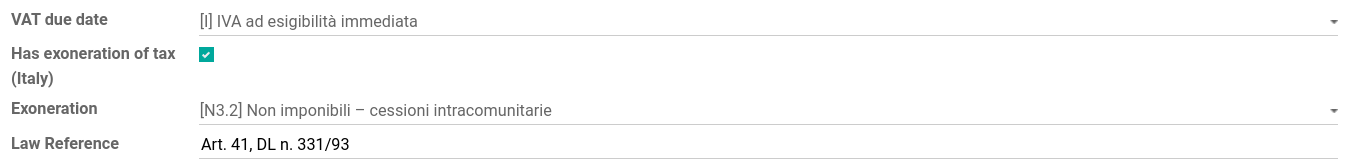

Pour établir une facture d’exportation, assurez-vous que toutes les lignes de la facture utilisent une taxe d”autoliquidation. La localisation italienne contient un exemple d’une autoliquidation pour l’exportation au sein de l’UE à utiliser comme référence (0% UE, libellé de facture 00eu), qui peut être trouvé dans . Les exportations sont exonérées de la TVA et, par conséquent, les taxes d”autoliquidation exigent que la case Exonération de la taxe (Italie) soit cochée et que le type d”Exonération et la Référence de la loi soient complétés.

Note

Si vous devez utiliser un autre type d”Exonération, cliquez sur dans le menu de taxe pour créer une copie d’une taxe similaire existante. Sélectionnez ensuite une autre Exonération et cliquez sur Enregistrer. Répétez ce processus autant de fois que nécessaire pour les différents types d”Exonération.

Astuce

Renommez vos taxes dans le champ Nom en fonction de leur Exonération pour les identifier facilement.

Sur votre facture, sélectionnez la taxe correspondante dans le champ Taxes. Vous pouvez trouver les informations supplémentaires suivantes en ouvrant le fichier XML de la facture émise :

Adresse SdI (Codice Destinatario) : doit être complétée pour les pays UE et les pays non UE ;

ID pays : doit contenir le pays du fournisseur étranger dans le code ISO (Alpha-2) à deux lettres (par ex.

ITpour “Italie”) ;CAP : doit être complété par

00000;Partita Iva (numéro de TVA) : doit contenir le numéro de TVA des entreprises européennes et

OO99999999999(double lettre “O”, pas “zéro”) pour les entreprises non européennes. Dans le cas de clients particuliers sans numéro de TVA, utilisez0000000;Code fiscal : pour les entités étrangères qui n’ont pas de Codice Fiscale, tout identifiant reconnaissable est valide.

Note

Odoo ne prend pas en charge l’envoi des fichiers XML modifiés par l’utilisateur.

Pour les factures, plusieurs configurations sont techniquement identifiées par un code Tipo Documento :

TD02- Acomptes ;TDO7- Facture simplifiée ;TD08- Avoir simplifié ;TD09- Note de débit simplifiée ;TD24- Facture différée.

Acomptes.

Les factures d”acompte sont importées/exportées avec un code Tipo Documento

TDO2différent de celui des factures normales. Lors de l’importation de la facture, une facture fournisseur normale est créée.Odoo exporte les écritures en tant que

TD02si les conditions suivantes sont réunies :

Est une facture ;

Toutes les lignes de la facture concernent des lignes de commande dont l’indicateur

is_downpaymentestVrai.

Factures, avoirs et notes de débit simplifiés

Les factures et les avoirs simplifiés peuvent être utilisés pour certifier les transactions nationales inférieures à 400 € (hors TVA). Leur statut est le même que celui d’une facture normale, mais les exigences en matière d’information sont moindres.

Pour qu’une facture simplifiée soit établie, elle doit inclure :

Référence de la facture client : séquence de numérotation unique sans écarts ;

Date de facturation : date d’émission de la facture ;

Informations relatives à la société : les coordonnées complètes du vendeur (numéro TVA/TIN, nom, adresse complète) dans ;

TVA : le numéro TVA/TIN de l”acheteur (sur leur profil) ;

Total : le montant total (TVA comprise) de la facture.

Dans l”EDI, Odoo exporte les factures en format simplifié si :

Il s’agit d’une transaction nationale (c’est-à-dire, le partenaire se situe en Italie) ;

Les données de l’acheteur sont insuffisantes pour une facture normale ;

Les champs requis pour une facture normale (adresse, code postal, ville, pays) sont fournis ;

Le montant total toutes taxes comprises est inférieur à 400 €.

Note

Le seuil de 400€ a été défini dans le décret du 10 mai 2019 publié dans la Gazzetta Ufficiale. Nous vous recommandons de vérifier le montant officiel actuel.

Factures différées.

La facture différée est une facture qui est émise à un moment ultérieur à la vente de marchandises ou à la fourniture de services. Une facture différée doit être émise au plus tard le 15ème jour du mois suivant la livraison ciblée par le document.

Il s’agit généralement d’une facture récapitulative contenant une liste des ventes de marchandises ou de services effectuées au cours du mois. L’entreprise peut regrouper les ventes dans une seule facture, généralement émise à la fin du mois à des fins comptables. Les factures différées sont utilisées par défaut pour les grossistes qui ont des clients récurrents.

Si les marchandises sont transportées par un transporteur, chaque livraison est accompagnée d’un Documento di Transporto (DDT) ou Document de transport. La facture différée doit indiquer les détails de toutes les informations du DDT pour une meilleure traçabilité.

Note

La facturation électronique des factures différées nécessite le module l10n_it_stock_ddt. Dans ce cas, un Tipo Documento TD24 dédié est utilisé dans la facturation électronique.

Odoo exporte les écritures en tant que TD24 si les conditions suivantes sont réunies :

Est une facture ;

Est associé aux livraisons dont les DDT ont une date différente de la date d’émission de la facture.

Factures fournisseurs¶

Les entreprises italiennes qui achètent des marchandises ou des services à des pays membres de l’UE (ou des services des pays non membres de l’UE) doivent envoyer les informations qui figurent dans la facture fournisseur à l”Agenzia delle Entrate. Cela vous permet de compléter les informations relatives à la TVA sur votre facture et de l’envoyer. Le vendeur doit être défini comme Cedente/Prestatore et l’acheteur comme Cessionario/Committente. Figurant sur le document XML de la facture fournisseur, les identifiants du fournisseur s’affichent comme Cedente/Prestatore et les identifiants de votre société comme Cessionario/Committente.

Note

Les factures en auto-facturation ou les intégrations fiscales de factures doivent être émises et envoyées à l’administration fiscale.

Lorsque vous complétez les taxes sur une facture fournisseur, il est possible de sélectionner des taxes d”autoliquidation. Celles-ci sont automatiquement activées dans la position fiscale italienne. En allant à , les champs d’application de la taxe sur les Marchandises et les Services de 10% et 22% sont activés et préconfigurés avec les bonnes grilles fiscales. Celles-ci sont configurées automatiquement pour assurer l’enregistrement correct des écritures comptables et l’affichage de la déclaration d’impôt.

Pour les factures fournisseurs, trois types de configurations sont techniquement identifiés par un code intitulé Tipo Documento :

TD17- Acheter des services à des pays membres de l’UE et non membres de l’UE ;TD18- Acheter des marchandises à des pays membres de l’UE ;TD19- Acheter des marchandises à un fournisseur étranger, mais les marchandises se trouvent déjà en Italie dans un dépôt TVA.

Acheter des services à des pays membres de l’UE et non membres de l’UE :

Le vendeur étranger facture un service à un prix hors TVA, comme il n’est pas imposable en Italie. La TVA est payée par l”acheteur en Italie ;

Dans l’UE : l”acheteur complète les informations relatives à la TVA due en Italie sur la facture reçue (par ex. intégration fiscale de la facture fournisseur) ;

Non UE : l”acheteur s’envoie lui-même une facture (c’est-à-dire auto-facturation).

Odoo exporte une transaction en tant que

TD17si les conditions suivantes sont réunies :

Est une facture fournisseur ;

Au moins une taxe sur les lignes de facture cible les grilles fiscales VJ ;

Toutes les lignes de facture ont des Services comme produits ou une taxe dont le champ d’application inclut les Services.

Acheter des marchandises à des pays membres de l’UE :

Les factures émises au sein de l’UE respectent un format standard, donc une seule intégration de la facture existante est requise.

Odoo exporte une transaction en tant que TD18 si les conditions suivantes sont réunies :

Est une facture fournisseur ;

Au moins une taxe sur les lignes de facture cible les grilles fiscales VJ ;

Toutes les lignes de la facture ont des produits consommables ou une taxe dont le champ d’application inclut les Marchandises.

Acheter des marchandises à un fournisseur étranger, mais les marchandises se trouvent déjà en Italie dans un dépôt TVA :

De l’UE : l”acheteur complète les informations relatives à la TVA due en Italie sur la facture reçue (par ex. Intégration fiscale de la facture fournisseur) ;

Non UE : l”acheteur s’envoie lui-même une facture (c’est-à-dire auto-facturation).

Odoo exporte une écriture en tant que TD19 si les conditions suivantes sont réunies :

Est une facture fournisseur ;

Au moins une taxe sur les lignes de facture cible la grille fiscale VJ3 ;

Toutes les lignes de la facture sont des produits consommables ou une taxe dont le champ d’application inclut des marchandises.

Avertissement

Odoo n’offre pas les exigences de Conservazione Sostitutiva. D’autres fournisseurs et l”Agenzia delle Entrate fournissent un stockage gratuit et certifié pour répondre aux conditions requises.

Autoliquidation interne¶

Avertissement

Pour l’instant, Odoo ne prend pas en charge les processus d”autoliquidation interne nationaux.

Grilles fiscales d’autoliquidation¶

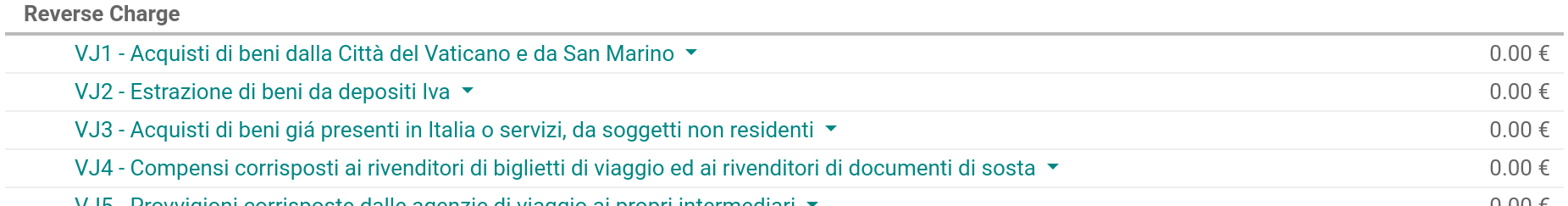

La localisation italienne a une section grille fiscale spécifique pour les taxes d”autoliquidation. Ces grilles fiscales peuvent être identifiées grâce à l’étiquette VJ et se trouvent dans .

Saint-Marin¶

Factures clients¶

Saint-Marin et l’Italie ont conclu des accords spéciaux relatifs aux opérations de facturation électronique. Les factures suivent donc les règles d”autoliquidation habituelles. Des exigences supplémentaires ne sont pas appliquées par Odoo. Cependant, l’utilisateur est invité par l”État à :

Sélectionner une taxe avec l’option Est exonéré de la taxe (Italie) cochée et l”Exonération définie sur

N3.3;Use the generic SdI Codice Destinatario

2R4GTO8. The invoice is then routed by a dedicated office in San Marino to the correct business.

Factures fournisseurs¶

Lorsqu’une entreprise italienne reçoit une facture papier du Saint-Marin, elle doit soumettre cette facture à l”Agenzia delle Entrate en indiquant la valeur spéciale TD28 dans le champ Tipo Documento de la facture électronique.

Odoo exporte une écriture en tant que TD28 si les conditions suivantes sont réunies :

Est une facture fournisseur ;

Au moins une taxe sur les lignes de facture cible les grilles fiscales VJ ;

Le pays du partenaire est Saint-Marin.

Pubblica amministrazione (B2G)¶

Avertissement

Odoo n’envoie pas directement les factures au gouvernement puisqu’elles doivent être signées. Si le codice destinatario comporte 6 chiffres, elle n’est pas envoyé automatiquement à l’administration publique (PA), mais vous pouvez télécharger le XML, le signer avec un programme externe et l’envoyer au portail.

Signature numérique qualifiée¶

Pour les factures clients et les factures fournisseurs destinées à la Pubblica Amministrazione (B2G), une Signature numérique qualifiée est requise pour tous les fichiers envoyés via le SdI. Le fichier XML doit être certifié à l’aide d’un certificat qui est soit :

une carte à puce ;

un jeton USB ;

un Hardware Security Module (HSM).

CIG, CUP, DatiOrdineAcquisto¶

Afin d’assurer la traçabilité effective des paiements par les administrations publiques, les factures électroniques émises aux administrations publiques doivent contenir :

Le CIG, sauf dans les cas d’exonérations des obligations de traçabilité prévus par la loi n° 136 du 13 août 2010 ;

Le CUP, dans le cas de factures relatives aux travaux publics.

Si le fichier XML l’exige, l”Agenzia Delle Entrate peut uniquement procéder au paiement des factures électroniques lorsque le fichier XML contient un CIG et un CUP. Pour chaque facture électronique, il est nécessaire d’indiquer le CUU, qui représente le code d’identification unique permettant au SdI de délivrer correctement la facture électronique à l’agence destinataire.

Note

Le Codice Unico di Progetto) et le CIG doivent être inclus dans l’un des blocs d’information 2.1.2 (DatiOrdineAcquisto), 2.1.3 (Dati Contratto), 2.1.4 (DatiConvenzione), 2.1.5 (Date Ricezione) ou 2.1.6 (Dati Fatture Collegate). Ceux-ci correspondent aux éléments CodiceCUP et CodiceCIG du fichier XML de la facture électronique, dont le tableau est accessible sur le site web du gouvernement.

Le CUU doit être inclus dans la facture électronique correspondant à l’élément 1.1.4 (CodiceDestinario).

Ri.Ba. (Ricevuta Bancaria)¶

Ri.Ba. is a payment method widely used in Italy where vendors request payments through their bank, which forwards the request to the customer’s own bank and takes responsibility for the collection. This enables payment automation and reduces risks for the vendor.

The vendor generally uploads a fixed-format text file with the list of payments to the bank’s web portal.

Note

Ri.Ba. are exclusively for domestic payments in Italy. For recurring international payments, please use SEPA Direct Debt (SDD)

Configuration¶

Check that the

l10n_it_ribamodule is installed.Go to and select the company that will use Ri.Ba.

Fill out the required SIA Code.

Note

The SIA Code identifies businesses within the Italian banking network and is used to receive money through specific payment methods. It consists of one letter and four digits (e.g., T1234) and can usually be found on the bank’s portal or obtained by contacting the bank.

Ensure the Company’s bank account has an Italian IBAN.

Pour plus d'infos

How to configure Bank Accounts

Accept Ri.Ba. for your invoices¶

Payments of type Ri.Ba. can be registered from the Invoices ().

Important

Make sure that your invoice involves a Partner that has a bank account with an Italian IBAN.

Then, all Payments must be grouped in a Batch Payment.

Pour plus d'infos

Once you press the Validate button for the Batch Payment, the Ri.Ba. file is generated and attached to the Batch Payment, so you can download it and upload it through your bank’s web portal.