Italia¶

Configuración¶

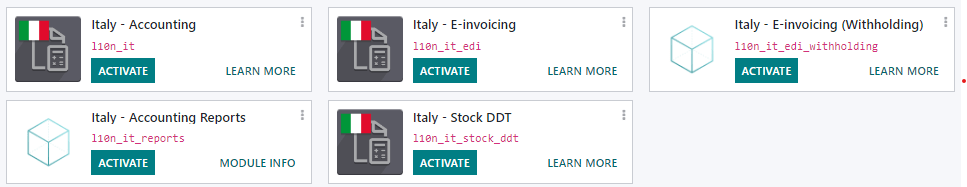

Instale los siguientes módulos para obtener todas las funciones de la localización de Italia:

Nombre |

Nombre técnico |

Descripción |

|---|---|---|

Italia - Contabilidad |

|

Paquete de localización fiscal predeterminado |

Italia - Facturación electrónica |

|

Implementación de la factura electrónica |

Italia - Facturación electrónica |

|

Retención de la factura electrónica |

Italia - Reportes contables |

|

Reportes específicos del país |

Italia - DDT de existencias |

|

Documentos de transporte - Documento di Trasporto (DDT) |

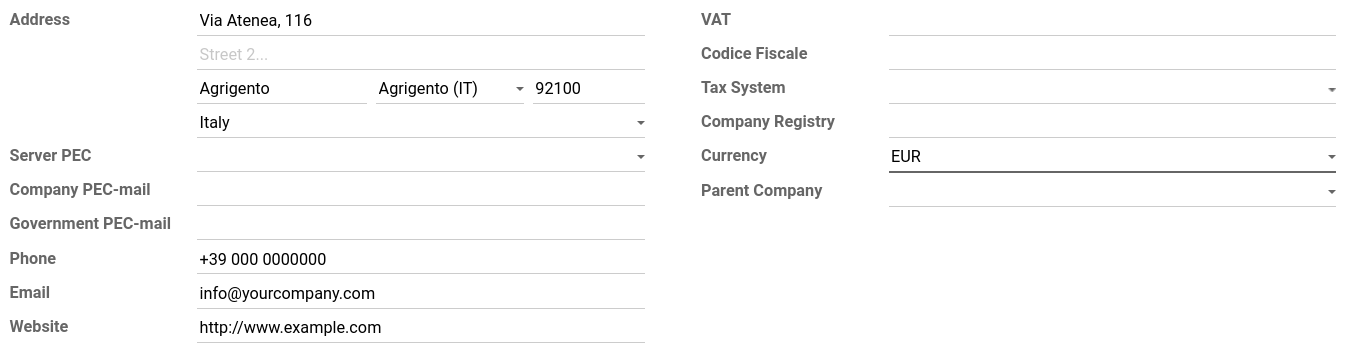

Información de la empresa¶

Configurar la información de la empresa garantiza que su base de datos de Contabilidad esté configurada de forma correcta. Para agregar información, vaya a , y en la sección Empresas haga clic en Actualizar información. Complete los siguientes campos:

Dirección: la dirección de la empresa.

NIF: NIF de la empresa.

Código fiscal: el código fiscal de la empresa.

Sistema tributario: el sistema tributario bajo el que se encuentra la empresa.

Facturación electrónica¶

El SdI es el sistema de facturación electrónica que se utiliza en Italia. Permite enviar y recibir facturas electrónicas a y de los clientes. Los documentos deben estar en formato XML y el sistema debe validarlos formalmente antes de entregarlos.

Para poder recibir facturas y notificaciones, debe notificar al servicio del SdI sobre el envío de los archivos del usuario a Odoo y que deben procesarse en su nombre. Para ello, debe configurar el Codice Destinatario en el portal de la Agenzia Delle Entrate.

Vaya a https://ivaservizi.agenziaentrate.gov.it/portale/ y autentifíquese.

Vaya a la sección .

Configure el usuario como Parte Legal para el número de NIF que desea configurar a la dirección electrónica.

Vaya a , escriba el Codice Destinatario

K95IV18de Odoo y confirme.

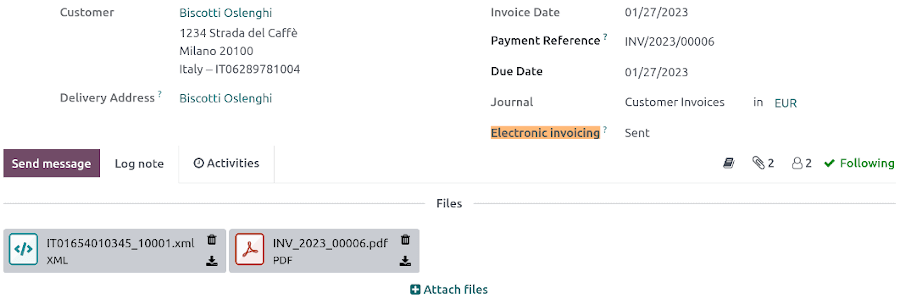

Intercambio electrónico de datos (EDI)¶

Odoo utiliza el formato EDI de FatturaPA para la localización italiana y está habilitado en los diarios de forma predeterminada cuando se instala. Cuando se ha configurado la autorización para el procesamiento de archivos, las facturas se envían en automático.

Nota

Puede habilitar la facturación electrónica para otros diarios de ventas y compras que no son los predeterminados.

Puede verificar el estado actual de una factura en el campo factura electrónica. El archivo XML se encuentra en el chatter de la factura.

Ver también

Configuración de impuestos¶

Muchas de las funciones de facturación electrónica se implementan mediante el sistema tributario de Odoo, por lo que es muy importante que los impuestos se configuren de manera adecuada para generar las facturas de forma correcta y poder gestionar otros casos de uso de facturación. Por ejemplo, se necesitan configuraciones específicas para el tipo de impuestos de cobro revertido. En ese caso, el vendedor no le cobra el IVA al cliente, sino que el cliente le paga el IVA al gobierno por su cuenta. Hay dos tipos principales:

Cobro revertido externo¶

Facturas¶

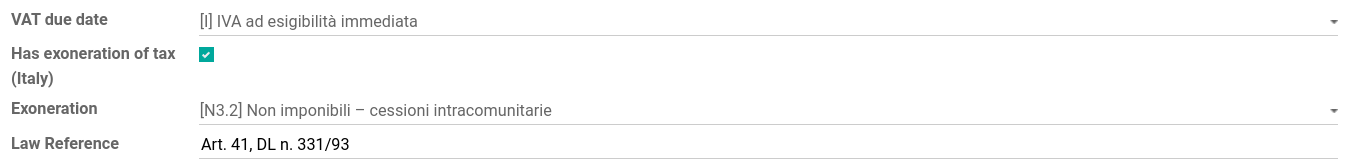

Para realizar una factura de exportación, asegúrese de que todas las líneas de factura utilicen un impuesto configurado para cobro revertido. La localización italiana contiene un ejemplo de un impuesto de cobro revertido para la exportación en la UE que se utilizará como referencia (0% UE, etiqueta de factura 00eu), está disponible en . Las exportaciones están exentas del IVA, por lo que los impuestos de cobro revertido requieren la opción Tiene exoneración de impuestos (Italia) marcada, junto a las opciones de tipo de exoneración y Referencia legal completadas.

Nota

Si necesita usar un tipo distinto de exoneración, haga clic en dentro del menú de impuestos para crear una copia de un impuesto similar existente. Después, seleccione otra exoneración y haga clic en Guardar. Repita este proceso tantas veces según necesite diferentes tipos de Exoneración de impuestos.

Truco

Renombre sus impuestos en el campo Nombre según su exoneración para diferenciarlos con facilidad.

En su factura, seleccione el impuesto correspondiente que necesita en el campo Impuestos. Puede encontrar la siguiente información adicional al abrir el archivo XML de la factura emitida:

Dirección del SdI (Codice Destinatario): este campo se debe completar si pertenece a la UE y también si no pertenece a la UE.

ID del país: debe contener el país del vendedor extranjero en el código ISO de dos letras (Alfa-2) (por ejemplo,

ITpara «Italia»).CAP: debe completar este campo con

00000.Partita Iva (NIF): debe contener el NIF para las empresas en la UE y

OO99999999999(dos letras “O”, no “cero”) para las empresas que no están en la UE. En el caso de clientes privados sin NIF utilice0000000.Código fiscal: para entidades extranjeras sin un Codice Fiscale cualquier identificador reconocible es válido.

Nota

Odoo no admite el envío de archivos XML modificados por el usuario.

Para las facturas, varias configuraciones están técnicamente identificadas por un código Tipo Documento:

TD02- Anticipos;TDO7- Factura simplificada;TD08- Nota de crédito simplificada;TD09- Nota de débito simplificada;TD24- Factura diferida.

Anticipos.

Las facturas de anticipo se importan y exportan con un código

TDO2de tipo de documento distinto a las facturas regulares. Al importar la factura se crea una factura de proveedor regular.Odoo exporta los movimientos como

TD02si se cumplen las siguientes condiciones:

Es una factura,

Todas las líneas de la factura están relacionadas con las líneas de órdenes de venta que tienen el indicador

is_downpaymentestablecido comoTrue.

Facturas simplificadas y notas de crédito y débito.

Las facturas simplificadas y las notas de crédito se pueden utilizar para certificar transacciones nacionales menores a 400 euros (IVA incluido). Su estado es el mismo que el de una factura normal, pero con menos requisitos de información.

Para establecer una factura simplificada, debe incluir los siguientes datos:

Referencia de la factura del cliente: secuencia de numeración única sin espacios;

Fecha de la factura: fecha de emisión de la factura;

Información de la empresa: las credenciales completas del vendedor (NIF/TIN, nombre, dirección completa) en ;

NIF: el NIF/TIN del comprador (en su tarjeta de perfil);

Total: el importe total (con IVA incluido) de la factura.

In the EDI, Odoo exporta facturas de forma simplificada si:

Es una transacción nacional (es decir, el contacto es de Italia);

Los datos del comprador son insuficientes para crear una factura ordinaria;

Se proporcionan los campos obligatorios para una factura ordinaria (dirección, código postal, ciudad, país);

El importe total con IVA incluido es menor a 400 euros.

Nota

El límite de 400 euros se definió en el decreto del 10 de mayo de 2019 de la Gazzetta Ufficiale. Recomendamos que verifique el valor oficial actual.

Facturas diferidas.

La factura diferida es una factura emitida después de la venta de bienes o la prestación de servicios. Una factura diferida deberá emitirse a más tardar el quinceavo día del mes siguiente a la entrega cubierta por el documento.

Suele ser una factura recapitulativa que incluye una lista de varias ventas de bienes o servicios realizadas en el mes. La empresa puede agrupar las ventas en una factura y por lo general se emite al final del mes a efectos contables. Las facturas diferidas son, de forma predeterminada, para el distribuidor que tiene clientes recurrentes.

Si un transportista se encarga del traslado de los bienes, cada entrega tiene un Documento di Transporto (DDT) o documento de transporte. La factura diferida debe indicar los detalles de toda la información del DDT para tener un mejor seguimiento.

Nota

La facturación electrónica de las facturas diferidas necesita del módulo l10n_it_stock_ddt . En este caso, se utiliza el Tipo Documento específico TD24 para la factura electrónica.

Odoo exporta los movimientos como TD24 si se cumplen las siguientes condiciones:

Es una factura,

Está asociada a entregas cuyos DDT tienen una fecha distinta a la fecha de emisión de la factura.

Facturas de proveedor¶

Las empresas italianas que compren bienes o servicios de países de la UE (o servicios de países que no pertenecen a la UE) deben enviar la información incluida en la factura recibida a la Agenzia delle Entrate. De esta forma podrá completar la información relacionada con los impuestos en su factura y enviarla. El vendedor debe ser el Cedente/Prestatore y el comprador el Cessionario/Committente. En el documento XML de la factura del proveedor, las credenciales del mismo aparecen como Cedente/Prestatore y las credenciales de su empresa como Cessionario/Committente.

Nota

Las autofacturas o las integraciones de facturas con IVA se deben emitir y enviar a la agencia tributaria.

Al ingresar los impuestos en una factura de proveedor puede seleccionar los de cobro revertido, estos se activan de forma automática en la posición fiscal italiana. Vaya a , los ámbitos fiscales de bienes y servicios del 10% y 22% deben estar activados y preconfigurados con las tablas de impuestos correctas. También se configura en automático para garantizar el registro de los asientos contables y la visualización del reporte de impuestos.

Para las facturas de proveedor, hay tres tipos de configuración que se identifican técnicamente mediante un código conocido como Tipo Documento:

TD17- Compra de servicios a países de la UE y que no pertenecen a la UE;TD18- Compra de bienes de la UE;TD19- Compra de bienes a un proveedor extranjero, pero los bienes se encuentran en Italia en un almacén donde se aprovisionan sin estar sujetos al IVA.

Compra de servicios a países de la UE y que no pertenecen a la UE:

El vendedor extranjero factura un servicio con un precio sin IVA ya que no es imponible en el país. El IVA lo paga el comprador en Italia;

Dentro de la UE: el comprador integra la factura recibida con la información IVA que se debe presentar en Italia (es decir, integración fiscal de la factura del proveedor);

Fuera de la UE: el comprador se envía a sí mismo la factura (es decir, se autofactura).

Odoo exporta la transacción como

TD17si se cumplen las siguientes condiciones:

Es una factura de proveedor;

Al menos un impuesto en las líneas de la factura está dirigido a las tablas de impuestos VJ;

Todas las líneas de la factura tienen servicios como productos o un impuesto con servicios como ámbito del impuesto.

Compra de bienes de la UE:

Las facturas emitidas en la UE cumplen con un formato estándar, por lo que solo se requiere una integración de la factura existente.

Odoo exporta la transacción como TD18 si se cumplen las siguientes condiciones:

Es una factura de proveedor;

Al menos un impuesto en las líneas de la factura está dirigido a las tablas de impuestos VJ;

Todas las líneas de la factura tienen consumibles como productos o un impuesto con bienes como ámbito del impuesto.

Compra de bienes a un proveedor extranjero, pero los bienes se encuentran en Italia en un almacén donde se aprovisionan sin estar sujetos al IVA:

De la UE: el comprador integra la factura recibida con la información IVA que se debe presentar en Italia (es decir, integración fiscal de la factura del proveedor);

Fuera de la UE: el comprador se envía a sí mismo la factura (es decir, se autofactura).

Odoo exporta el movimiento como TD19 si se cumplen las siguientes condiciones:

Es una factura de proveedor;

Al menos un impuesto en las líneas de la factura está dirigido a la tabla de impuestos VJ3;

Todas las líneas de la factura tienen productos consumibles o un impuesto con bienes como ámbito del impuesto.

Advertencia

Odoo no ofrece los requisitos de la Conservazione Sostitutiva. Otros proveedores y la Agenzia delle Entrate suministran almacenamiento gratuito y certificado para cumplir con las condiciones solicitadas.

Cobro revertido interno¶

Advertencia

Por el momento, Odoo no es compatible con los procesos nacionales de cobro revertido interno.

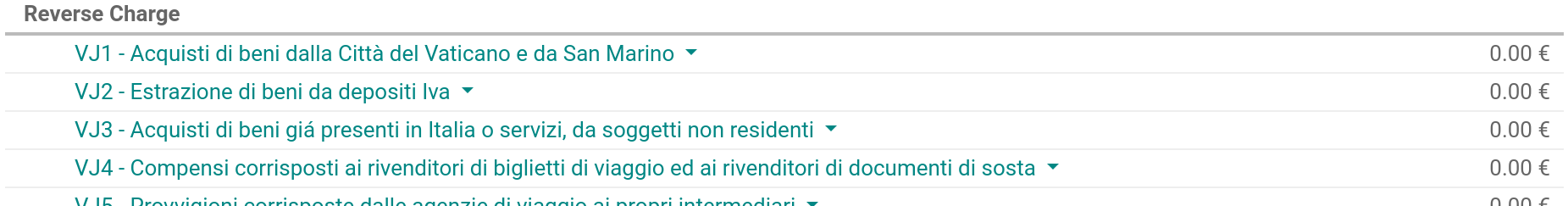

Tablas de impuestos de “cobro revertido”¶

La localización italiana tiene una sección específica de tablas de impuestos para los de cobro revertido y se pueden identificar mediante la etiqueta VJ. Están disponibles en .

San Marino¶

Facturas¶

San Marino e Italia tienen acuerdos especiales con respecto a las operaciones de facturación electrónica. Las facturas siguen las reglas habituales de cobro revertido. Odoo no aplica los requisitos adicionales, sin embargo, el Estado le pide al usuario que:

Seleccione un impuesto con la opción Tiene exoneración de impuestos (Italia) marcada y la exoneración establecida como

N3.3.Utilice el genérico SdI Codice Destinatario

2R4GTO8. A continuación, la factura es enviada por una oficina dedicada en San Marino a la empresa correcta.

Facturas¶

Cualquier empresa italiana debe presentar las facturas no electrónicas que recibe de San Marino a la Agenzia delle Entrate. Además, debe indicar el valor especial TD28 en el campo Tipo Documento de la factura electrónica.

Odoo exporta el movimiento como TD28 si se cumplen las siguientes condiciones:

Es una factura de proveedor;

Al menos un impuesto en las líneas de la factura está dirigido a las tablas de impuestos VJ;

El país del contacto es San Marino.

Pubblica amministrazione (B2G)¶

Advertencia

Odoo no envía facturas directamente al gobierno, pues estas deben firmarse. Si observamos que el codice destinatario es de 6 dígitos, entonces no se envía a la PA de manera automática, pero puede descargar el XML, firmarlo con un programa externo y enviarlo a través del portal.

Firma digital calificada¶

Para las facturas destinadas a la Pubblica Amministrazione (B2G), se necesita una firma electrónica calificada para todos los archivos enviados a través del SdI. El archivo XML debe certificarse mediante alguna de las siguientes opciones:

una tarjeta inteligente;

un token USB;

un módulo de seguridad de hardware (HSM, por sus siglas en inglés).

CIG, CUP, DatiOrdineAcquisto¶

Para garantizar el seguimiento correcto de los pagos de las administraciones públicas, las facturas electrónicas que se les expiden deben contener:

El CIG, exceptuando los casos de exclusión de las obligaciones de seguimiento previstas por la Ley número 136 del 13 de agosto de 2010;

El CUP en el caso de las facturas relacionadas con obras públicas.

Si el archivo XML lo requiere, la Agenzia Delle Entrate solo puede realizar pagos de facturas electrónicas cuando el archivo XML contiene un CIG y un CUP. Para cada factura electrónica, es necesario indicar el CUU, que representa el código identificador único que permite al SdI entregar correctamente la factura electrónica a la oficina receptora.

Nota

El CUP y el CIG deben incluirse en uno de los bloques de información 2.1.2 (DatiOrdineAcquisto), 2.1.3 (Dati Contratto), 2.1.4 (DatiConvenzione), 2.1.5 (Date Ricezione) o 2.1.6 (Dati Fatture Collegate). Estos corresponden a los elementos CodiceCUP y CodiceCIG del archivo XML de la factura electrónica, puede consultar su tabla en el sitio web del gobierno.

El CUU debe incluirse en la factura electrónica correspondiente al elemento 1.1.4 (Codice Destinario).

Ri.Ba. (Ricevuta Bancaria)¶

Ri.Ba. is a payment method widely used in Italy where vendors request payments through their bank, which forwards the request to the customer’s own bank and takes responsibility for the collection. This enables payment automation and reduces risks for the vendor.

The vendor generally uploads a fixed-format text file with the list of payments to the bank’s web portal.

Nota

Ri.Ba. are exclusively for domestic payments in Italy. For recurring international payments, please use SEPA Direct Debt (SDD)

Configuración¶

Verifique que el módulo

l10n_it_ribaestá instalado.Go to and select the company that will use Ri.Ba.

Fill out the required SIA Code.

Nota

The SIA Code identifies businesses within the Italian banking network and is used to receive money through specific payment methods. It consists of one letter and four digits (e.g., T1234) and can usually be found on the bank’s portal or obtained by contacting the bank.

Ensure the Company’s bank account has an Italian IBAN.

Ver también

How to configure Bank Accounts

Accept Ri.Ba. for your invoices¶

Payments of type Ri.Ba. can be registered from the Invoices ().

Importante

Make sure that your invoice involves a Partner that has a bank account with an Italian IBAN.

Then, all Payments must be grouped in a Batch Payment.

Ver también

Once you press the Validate button for the Batch Payment, the Ri.Ba. file is generated and attached to the Batch Payment, so you can download it and upload it through your bank’s web portal.