Colombia (ES)¶

Introducción¶

La Facturación Electrónica para Colombia está disponible en Odoo 12 y requiere los siguientes Módulos:

l10n_co: Contiene los datos básicos para manejar el módulo de contabilidad, incluyendo la configuración por defecto de los siguientes puntos:

Plan Contable

Impuestos

Retenciones

Tipos de Documentos de Identificación

l10n_co_edi: Este módulo incluye todos los campos adicionales que son requeridos para la Integración entre Carvajal T&S y la generación de la Factura Electrónica, basado en los requisitos legales de la DIAN.

Flujo General¶

Configuración¶

Instalación de los módulos de Localización Colombiana¶

Para esto ve a las aplicaciones y busca “Colombia”, luego da click en Instalar a los primeros dos módulos:

Configuración de las credenciales del Servicio Web de Carvajal T&S¶

La funcionalidad de pruebas le permite conectarse e interactuar con el ambiente piloto de Carvajal T&S, esto permite a los usuarios probar el flujo completo y la integración con el Portal Financiero CEN, al cual se accede a través de la siguiente liga: Cenfinanciero.

Una vez que el ambiente de producción está listo en Odoo y en Carvajal T&S el ambiente de pruebas debe ser deshabilitado para poder enviar la información al ambiente de producción de Carvajal.

Configuración de Información para PDF¶

Configuración de los Datos Principales Requeridos en el XML¶

Contacto (Tercero)¶

Identificación¶

Como parte de la Localización Colombiana, los tipos de documentos definidos por la DIAN ahora están disponibles en el formulario de Contactos, por lo cual ya es posible asignarles su número de identificación asociado al tipo de documento correspondiente.

Nota: Cuando el tipo de documento es RUT la identificación necesita ser ingresada en Odoo incluyendo el Dígito de Verificación. Odoo separará este número cuando la información sea enviada a los proveedores terceros.

Estructura Fiscal (RUT)¶

Los Códigos de tipo de Obligación aplicables a los terceros (sección 53 en el documento de RUT), son incluidos como parte del módulo de Facturación Electrónica, dado que es información requerida por la DIAN.

Estos campos se encuentran en

Adicionalmente dos últimos campos fueron agregados para especificar el régimen fiscal del contacto. Cabe aclarar que para envío de Factura electrónica de Carvajal, únicamente se hace distinción de entre Grandes Contribuyentes y Régimen simplificado, por lo se muestran solo estas dos opciones.

Impuestos¶

Si tus transacciones de ventas incluyen productos con impuestos, es importante considerar que un campo adicional llamado Tipo de Valor necesita ser configurado en la siguiente ruta:

Los impuestos para Retenciones (ICA, IVA y Fuente) también están incluidos en las opciones para configurar tus impuestos, esta configuración es considerada para desplegar correctamente los impuestos en la representación gráfica de la Factura. (PDF)

Diarios¶

Una vez que la DIAN ha asignado la secuencia y prefijo oficiales para la resolución de la Facturación Electrónica, los Diarios de Ventas relacionados con tus documentos de facturación necesitan ser actualizados en Odoo.

La secuencia es configurada usando el modo de desarrollador en la siguiente ruta:

Una vez que la secuencia es abierta, los campos de Prefijo y Siguiente Número deben ser configurados y sincronizados con el CEN Financiero.

Usuarios¶

La plantilla por defecto que es usada por Odoo en la representación gráfica incluye el nombre del Vendedor, así que estos campos deben ser considerados:

Uso y Pruebas¶

Facturas¶

Una vez que toda la información principal y las credenciales han sido configuradas, es posible empezar a probar el flujo de la Facturación Electrónica siguiendo las instrucciones que se detallan a continuación:

Invoice Creation¶

El flujo de trabajo funcional que lleva lugar antes de la validación de una factura continua siendo igual con Facturación Electrónica, independientemente de si es creada desde una Orden de Venta o si es creado manualmente.

Los cambios principales que son introducidos con la Facturación Electrónica son los siguientes:

Hay tres tipos de documentos

Factura electrónica. Este es el documento normal y aplica para Facturas, Notas de Crédito y Notas de Débito.

Factura de Importación. Debe ser seleccionada para transacciones de importación.

Factura de Contingencia. Esta es un caso excepcional y es utilizada como un respaldo manual en caso que la compañía no pueda usar el ERP y hay necesidad de crear la factura manualmente. Al ingresar esta factura en el ERP, se debe seleccionar este tipo.

Invoice Validation¶

Después que la factura fue validada, un archivo XML es creado y enviado automáticamente al proveedor de la factura electrónica. Este archivo es desplegado en el historial.

Un campo adicional es ahora desplegado en la pestaña de “Otra Información” con el nombre del archivo XML. Adicionalmente hay un segundo campo adicional que es desplegado con el estatus de la Factura Electrónica, con el valor inicial En Proceso.

Recepción del XML y PDF Legal¶

El XML Legal y el PDF son incluidos en un archivo ZIP y desplegados en el historial de la Factura.

El estatus de la Factura Electrónica es cambiado a “Aceptado”.

Tip

En caso que el PDF y el XML sean requeridos inmediatamente, es posible mandar manualmente la petición del estatus usando el siguiente botón:

Errores Frecuentes¶

Durante la validación del XML los errores más comunes usualmente están relacionados con información principal faltante. En estos casos, los detalles del error son recuperados en la petición de actualización y desplegados en el historial.

Si la información principal es corregida, es posible re procesar el XML con la nueva información y mandar la versión actualizada usando el siguiente botón:

Casos de Uso adicionales¶

El proceso para las Notas de Crédito y Débito (Proveedores) es exactamente el mismo que en las Facturas. Su flujo de trabajo funcional se mantiene igual.

Consideraciones del Anexo 1.7¶

Contexto¶

Contexto Normativo¶

Los sistemas de facturación,

Los proveedores tecnológicos,

El registro de la factura electrónica de venta como título valor,

Se expide el anexo técnico de factura electrónica de venta y

Se dictan otras disposiciones en materia de sistemas de facturación.

Anexo 1.7: Principales Cambios¶

Cambios en la definición de Consumidor Final.

Informar bienes cubiertos para los 3 dias sin IVA.

Actualización de descripción de Impuestos.

Se agrega concepto para IVA Excluido.

Informar la fecha efectiva de entrega de los bienes.

Adecuaciones en la representación Gráfica (PDF).

Calendario¶

Se tiene varias fechas límites para la salida a producción bajo las condiciones del Anexo 1.7 las cuales dependen de los siguientes factores:

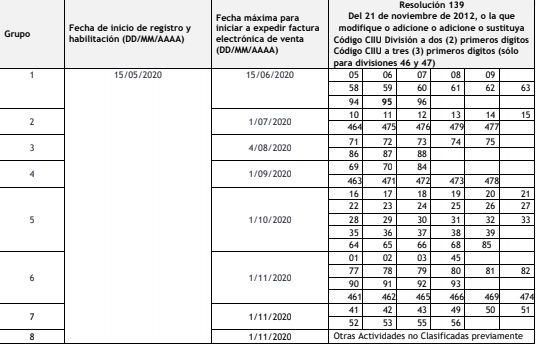

Calendario de implementación de acuerdo con la actividad económica principal en el RUT:

Calendario de implementación, para otros sujetos obligados:

Calendario de implementación permanente:

Requerimientos en Odoo¶

Con la finalidad de facilitar el proceso de preparación de las bases de Odoo estándar V12 y v13, únicamente será necesario que los administradores actualicen algunos módulos y creen los datos maestros relacionados a los nuevos procesos.

Actualización de listado de Apps¶

Utilizando el modo desarrollador, acceder al módulo de Aplicaciones y seleccionar el menú Actualizar Lista.

Actualización de Módulos¶

Una vez actualizado Buscar Colombia, los siguientes módulos serán desplegados, se requieren actualizar dos módulos.

Colombia - Contabilidad - l10n_co

Electronic invoicing for Colombia with Carvajal UBL 2.1 - l10n_co_edi_ubl_2_1

En cada módulo o ícono hay que desplegar el menú opciones utilizando los 3 puntos de la esquina superior derecha y seleccionamos Actualizar.

Primero lo hacemos con en el módulo l10n_co:

Posteriormente lo hacemos con el módulo l10n_co_edi_ubl_2_1:

Creación de Datos Maestros¶

Las bases de datos existentes a Junio 2020 tanto en V12 como V13, deberán crear algunos datos maestros necesarios para operar correctamente con los cambios del Anexo 1.7.

Consumidor Final¶

La figura del consumidor final será utilizada para aquellas ventas sobre las cuales no es posible identificar toda la información fiscal y demográfica del cliente por lo que la factura se genera a nombre de este registro genérico.

Es importante coordinar y definir los casos de uso en los que dependiendo de su empresa se tendrá permitido utilizar este registro genérico.

Dentro de Odoo se tendrá que crear un contacto con las siguientes características, es importante que se defina de esta manera debido a que son los parámetros definidos por la DIAN.

Tipo de contacto: Individuo

Nombre: Consumidor Final

Tipo de documento: Cedula de Ciudadania

Numero de Identificacion: 222222222222

Dentro de la pestaña Ventas y Compras, en la sección Información Fiscal, del campo Obligaciones y Responsabilidades colocaremos el valor: R-99-PN.

IVA Excluido - Bienes Cubiertos¶

Para reportar las transacciones realizadas mediante Bienes Cubiertos para los tres días sin IVA, será necesario crear un nuevo Impuesto al cual se le debe de asociar un grupo de impuestos específico que será utilizado por Odoo para agregar la sección requerida en el XML de factura electrónica.

Para el crear el impuesto accederemos a Contabilidad dentro del menú :

Procedemos a crear un nuevo Impuesto con importe 0% considerando los siguientes parámetros:

El nombre del Impuesto puede ser definido a preferencia del usuario, sin embargo el campo clave es Grupo de Impuestos dentro de Opciones avanzadas, el cual debe ser: bienes cubiertos y el campo Tipo de Valor: IVA.

Actualización de descripción de Departamentos¶

Es necesario actualizar la descripción de algunos departamentos, para lo cual accederemos a módulo de Contactos y dentro del menú de .

Posteriormente, podemos agregar por País para identificar claramente las provincias (Departamentos) de Colombia:

Una vez agrupados buscar los siguientes departamentos para actualizarlos con el valor indicado en la columna Nombre actualizado:

Nombre de provincia |

Código de Provincia |

Nombre actualizado |

|---|---|---|

D.C. |

DC |

Bogotá |

Quindio |

QUI |

Quindío |

Archipiélago de San Andrés, Providencia y Santa Catalina |

SAP |

San Andrés y Providencia |

Ejemplo:

Verificación de Código postal¶

Dentro del Anexo 1.7 se comienza a validar que el código postal de las direcciones para contactos colombianos corresponda a las tablas oficiales definidas por la DIAN, por lo que se debe verificar que este campo está debidamente diligenciado de acuerdo a los definidos en la sigueinte fuente: Codigos_Postales_Nacionales.csv

Consideraciones Operativas¶

Consumidor Final¶

Una vez que resgistro de Consumidor final ha sido creado este deberá ser utilizado a demanda, generalmente será utilizado en las transacciones de facturación del punto de punto de venta.

El proceso de validación de la Factura será realizado de forma convencional en Odoo y la factura será generada de la misma manera. Al detectar que el número de identificación corresponde a consumidor Final, el XML que se envía a Carvajal será generado con las consideraciones y secciones correspondientes.

Contablemente todos los registros de Consumidor final quedarán asociados al identificador generico:

IVA Excluido - Bienes Cubiertos¶

El 21 mayo del 2020 fue publicado el El Decreto 682 el cual establece Excepción especial en el Impuesto sobre las ventas. El principal objetivo de este decreto es reactivar la economía en Colombia por las bajas ventas generadas a causa del COVID.

Fechas¶

Días de excención del impuesto sobre las ventas – IVA para bienes cubiertos (3 días SIN IVA).

Primer día: 19 de junio de 2020

Segundo día: 3 de Julio de 2020

Tercer día: 19 de Julio de 2020

Condiciones¶

Debido a que estas transacciones serán generadas de forma excepcional y que se tiene una combinación de varios factores y condiciones, los productores debera ser actualizados de forma manual en Odoo asignados temporalmente el impuesto de venta IVA exento - Bienes cubierto en cada empresa según corresponda.

A continuación se mencionan algunas de las principales condiciones, sin embargo, cabe mencionar que las empresas deben de verificar todos los detalles en el Decreto 682.

Tipo de productos y precio Máximo:

Tipo de Productos

Precio Máximo

Electrodomesticos

40 UVT: $1,4 millones.

Vestuario y complementos

3 UVT: $106.000En el caso de los complementos es:10 UVT- $356.000Elementos deportivos

10 UVT- $356.000

Juguetes y Utiles Escolares

5 UVT - $178.035

Utiles Escolares

5 UVT - $178.035

Bienes o servicios para el sector agropecuario

80 UVT - $2.848.560

Métodos de Pago:

El pago debe realizarse por medios electrónico por ejemplo tarjetas de crédito/débito o bien mecanismos de pago online.

Limite de unidades:

Cada cliente puede adquirir únicamente 3 unidades como máximo de cada producto.

Medidas en Odoo¶

Preparación de datos

Crear el Impuesto para Bienes cubiertos de acuerdo a lo indicado en este punto: Datos maestros.

Identificar los productos y transacciones a los cuales les aplicará la Exclusión de IVA de acuerdo a las condiciones establecidas en el decreto 682. En caso de ser un porcentaje significativo de productos, se recomienda actualizar el impuesto de forma temporal en Odoo.

Exportar un listado con los productos que serán afectados incluyendo el campo IVA Venta el cual será sustituido temporalmente por el IVA de Bienes Cubiertos.

Al finalizar las operaciones del día anterior a las fechas establecidas de día sin IVA, se debe hacer la actualización temporal a IVA de Bienes Cubiertos.

Durante el día SIN IVA

Por defecto los productos previamente considerados con IVA de Bienes cubiertos serán generados con este parámetro tanto en Órdenes de venta como facturas creadas durante ese mismo día.

Las órdenes de venta generadas con este impuesto deberán ser facturas el mismo día.

En caso de que alguna de las condiciones no sea cumplida (ejemplo el pago es realizado en efectivo) el impuesto deberá ser actualizado manualmente al momento de facturar.

Posterior al día SIN IVA

Los productos que fueron actualizados deberá ser reconfigurados a su IVA original.

En caso de que se detecte alguna Orden de venta facturar en la cual se incluya IVA de Bienes Cubiertos, se deberá realizar actualización manual correspondiente al IVA convencional.